数据演绎:中国创新药开发10年图景

来源:医药魔方 2022-05-18 17:05

2015年启动的新一轮药品监管制度改革堪称是中国制药产业发展的分水岭。无论是从客观数据统计分析上,还是主观感受上,业内都能到中国制药产业的翻天巨变。

2015年启动的新一轮药品监管制度改革堪称是中国制药产业发展的分水岭。无论是从客观数据统计分析上,还是主观感受上,业内都能到中国制药产业的翻天巨变。尤其是在创新药研发这一药品供给端的变化有目共睹,不仅项目数量、临床试验数量大幅增多,在靶点的创新性、药物形态和技术的多样性方面也是与改革前不可同日而语。

如果把时间拉到10年这一更长的维度,更能感受到中国创新药产业的升级进阶之路。本文基于国家食品药品监督管理局年度报告、公开数据文章和医药魔方研究分析报告,对中国近10年创新药的宏观变化和趋势进行汇总分析(注:来源于不同机构在统计时间上的差异,可能会存在数据的波动),以供参考。

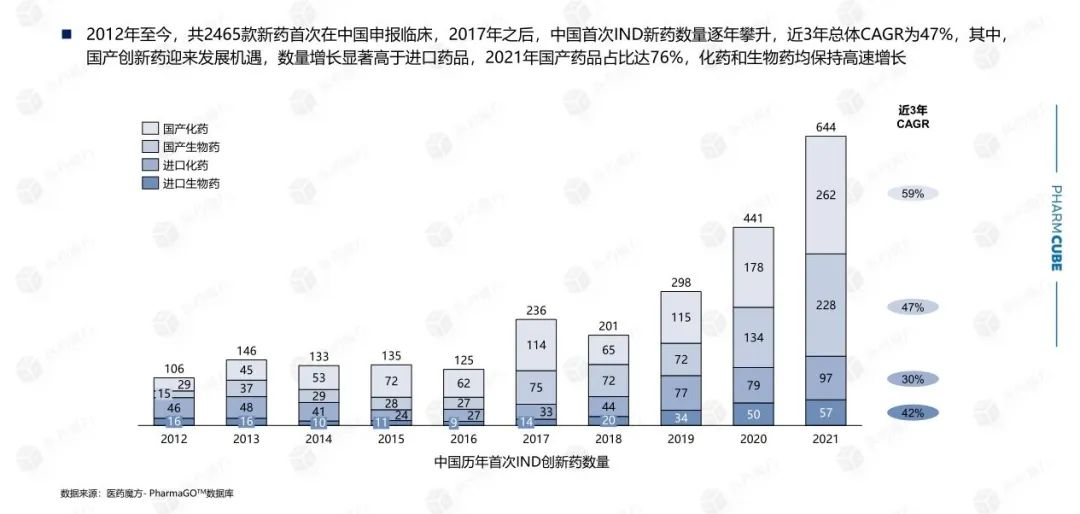

IND申请数量急剧增加,NDA申报稳步提高

2010年,首次提交IND的中国创新药仅30款左右,这一数字到2021年已经增长至640多个。从下图不难看出,在2015年药政改革启动之后,创新药IND申报数量随着激励政策的逐渐明朗开始增加,在2017年出现了大幅增长的拐点,并且国产创新药的申报数量增长明显。

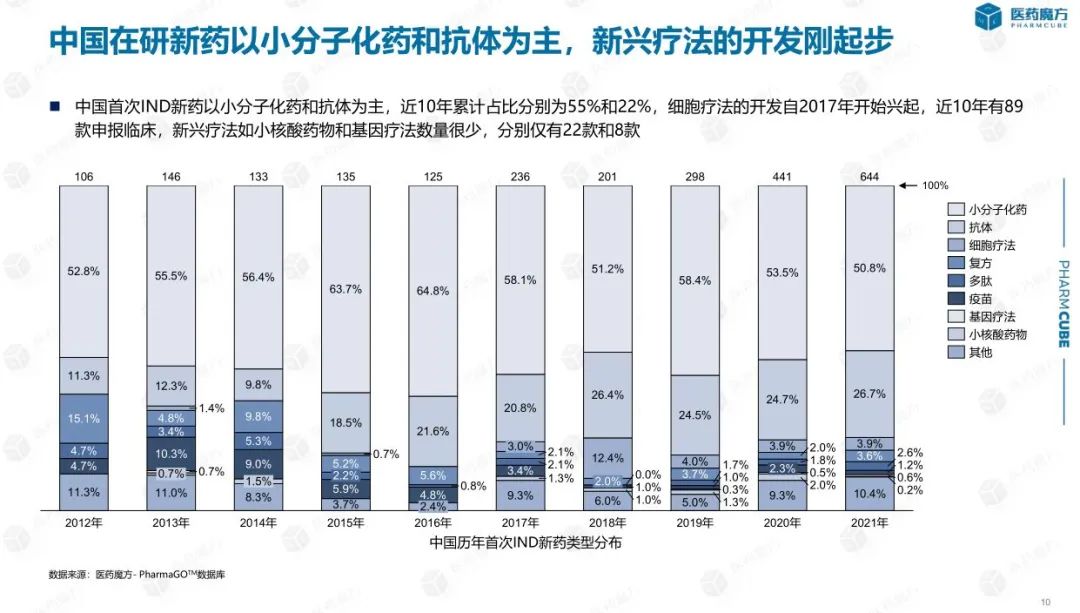

从首次提交IND的药物的类型上看,化学小分子药物的占比仍是最高的,近10年都超过了50%,但是整体趋势上略有降低,主要是国内企业在细胞疗法、基因疗法、小核酸药物等前沿疗法上紧跟国际前沿,维持着较高的热度,间接压低了化学小分子药物的占比。值得注意的是,细胞疗法在2017年有国内企业开始申报,次年便出现爆发式增长,但2019年细胞疗法的申报数量却缩减近一半。

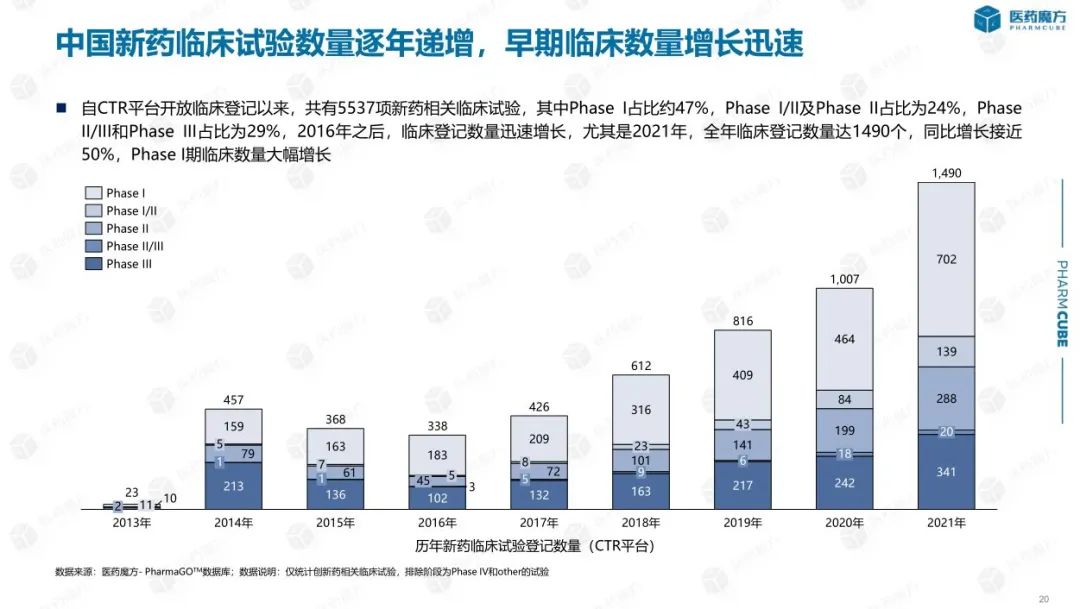

随着创新药IND申报的不断增加,进入临床阶段的新药数量也有明显提升。数据显示,2016年之后登记开展的临床试验数量迅速增长,尤其是2021年全年登记的临床试验数量已经达到1490个,同比增长接近50%。从试验阶段来看,无论是总数还是每年新申报数量,I期临床研究都占据一半的比例。

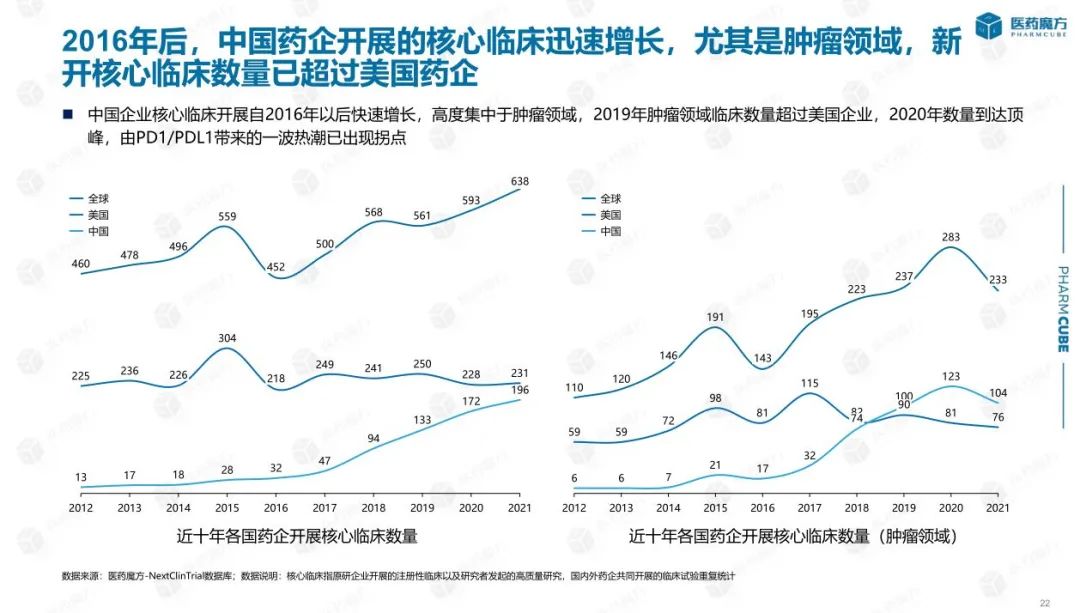

随着时间的推移,越来越多的中国创新药项目被推进到III期以及更靠后的申报上市阶段,逐步步入收获期。从数据中可以看出,进入III期临床阶段的药物数量近几年不断增加,占比达到30%左右。同时,中国创新药开展的核心临床研究(以申报上市为目的的药物临床试验)的数量从2016年开就进入快速增长阶段,尤其是肿瘤领域,新开展的核心临床数量已超过美国药企。

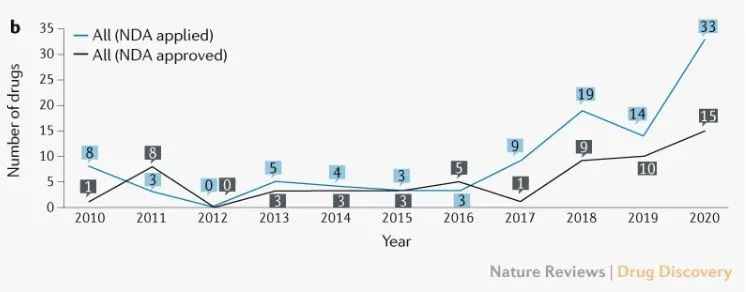

在创新药上市审批方面,NMPA在2010-2020年间一共受理了101个创新药项目的NDA申请,其中58个创新药获得批准。近年来,提交和获批的 NDA 数量正在稳步增长。尤其药政改革之后,中国创新药批准数量增加显著。

创新药物的NDA申请年度数量(来源:Nature Reviews Drug Discovery)

特别是2021年,在中国申报上市的创新药数量再创新高,达到83个,其中国产新药51个,进口新药32个;从药物类型上看,包括38个化药、33个生物药(涵盖抗体、重组蛋白、ADC、疫苗、细胞疗法、变态反应原制品)及12个中药品种。

不难看出,在药品监管制度改革之后,各阶段药品数量都在呈现增长态势。不仅药物的创新形式更加多样、产品涵盖多种技术路线,疾病领域也在不断扩展。罕见病、临床急需药物等在相关政策的调整下企业积极性持续提高,国内外上市时间逐步缩短。此外,也在创新药品支付和医保方面积极探索,极大提高了国内创新药的可及性。

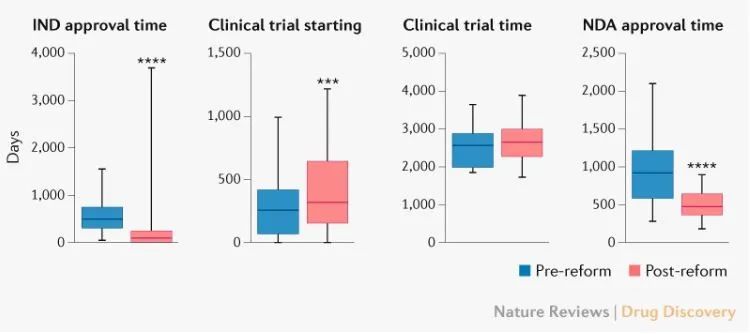

审批效率加快,时间窗口消失

中国新一轮药品监管制度改革的目标也包括提高审评效率、加快审评速度,缩短新药上市时间的滞后等。数据显示,改革后(2015年7月–2020年12月)的IND审批时间相比改革前(2010年1月–2015年6月)缩短414天(87 vs 501天),上市申请(NDA)的审批时间缩短了441天(483 vs 924天)。

随着药物临床试验的审批程序调整为默示许可制度,审评速度提速明显。不过,就整个临床试验阶段的时间长度而言,并没有带来积极结果。CDE数据显示,药政改革后,从IND批准到第一个受试者参加临床试验的时间相比改革前反而多了59天(328天 vs 269天)。提高临床试验效率是中国鼓励创新的重要改革方向,但该过程会受到伦理审查效率、研究者经验和临床试验资源等多重因素的影响。

2010-2020年创新药批准的时间长度(来源:Nature Reviews Drug Discovery)

药物临床试验的审批程序调整为默示许可制度也不代表所有药物IND申请都能通过。CDE数据显示,2010-2020年间1466 项已完成审批的首次 IND 社情中,96%获得批准,4%被拒绝。拒绝的原因主要包括,申请后缺乏研究信息导致沟通不畅、药物临床获益风险比不合理、违反临床诊断基本原则等。不过,不批准的比例占比相对较小,也显示了我国创新药开发水平得到了极大提升。

这一趋势不仅体现在IND的申请数量和获批比例,在临床试验的成功率上也有所表现。2012/1/1-2020/12/31期间进入首次人体临床研究的药物(n=413)的总体I期成功率为83%,这一数字高于报告的I期成功率历史数据(68.9%),也高于2011-2020年的全球成功率(48.8%)。不过,中国的临床I期高成功率可能是对失败的临床I期项目报告不充分或延迟,这在中国制药公司中尤为常见。

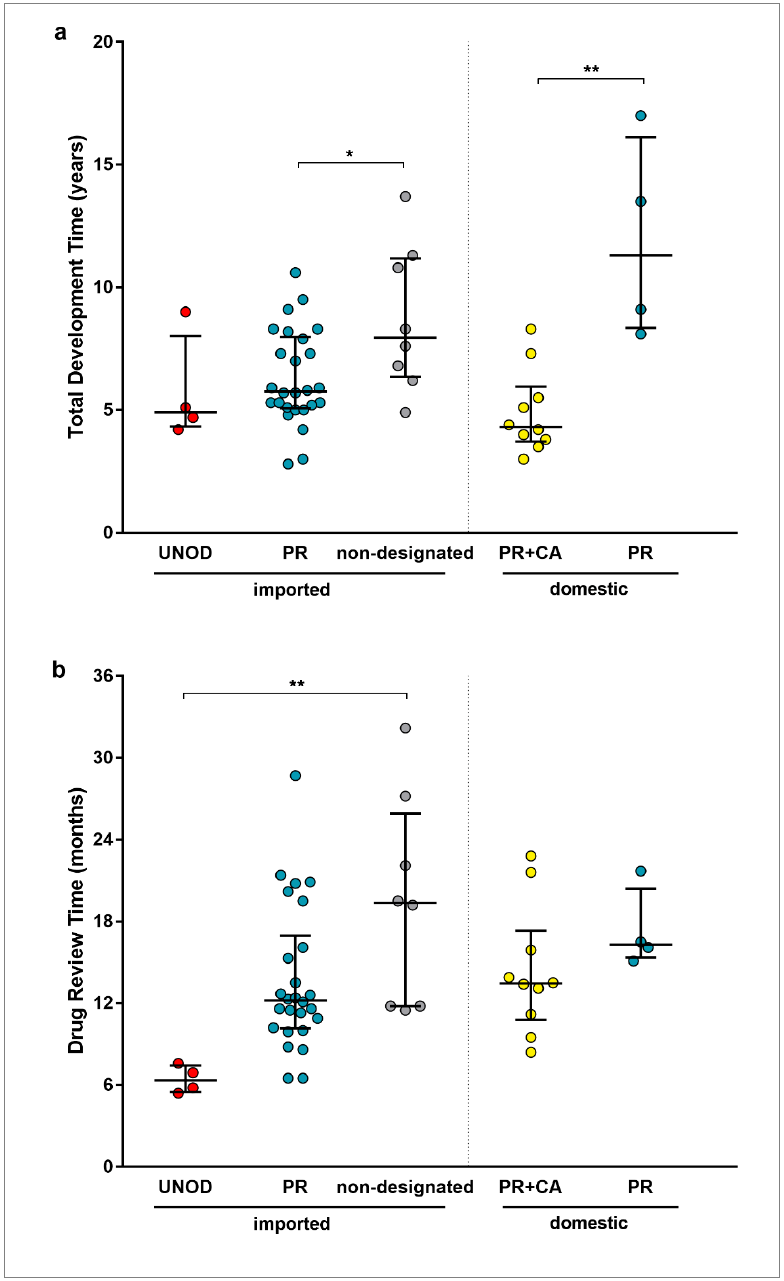

在NDA阶段,得益于优先审评、附条件批准和允许基于其他国家/地区试验数据加速批准的一系列加速措施的实施,中国创新药正在加速缩短与全球的时间窗口。与常规批准药物相比,优先审评通道和临床急需药物通道显著缩短了中国进口药品的审评时间(时间差定义为从获得美国FDA新药批准到获得中国NMPA批准之间的间隔,中位数分别为:19.4 vs 12.2 vs 6.4个月)。此外,近十年来,中国进口药品的开发和注册策略已经从“先在海外获批然后进行国内衔接研究”转变为“在全球批准之前加入多中心临床试验”,以及在无潜在的种族差异的条件下,豁免中国临床试验(通常适用于已境外上市的临床急需产品)。

受这些政策变化的激励,2010-2020年间中国批准的43种进口肿瘤新药相比美国上市时间的差距明显缩短,如2006-2010年在美国批准的进口肿瘤药的中美上市滞后时间中位数为8.7年,而2016-2020年在美国批准批准的肿瘤药物的滞后时间仅为2.7年。

2016-2020年中国批准肿瘤新药与美国上市时间差距(来源:Nature Reviews Drug Discovery)

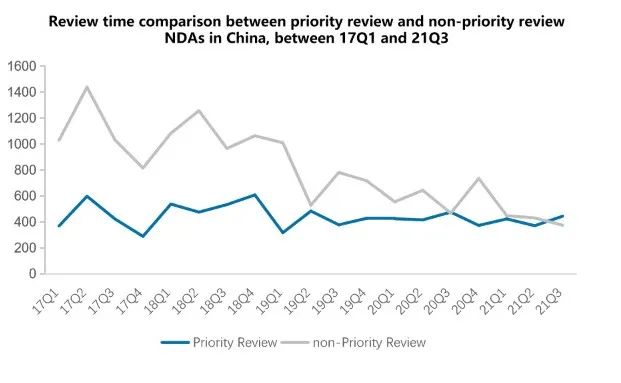

其实,随着监管制度的逐渐完善和审批效率的提升,近年常规审批的速度与优先审评时限差距也逐步缩短。特别是2021年,常规审批的速度已经出现超越优先审评的趋势。

审批效率的提升,也促使监管机构率先在全球范围批准多个first in class(FIC)药物。珐博进(FibroGen)开发的HIF-PH抑制剂roxadustat(罗沙司他),中国是首个全球批准其上市的国家;中国海洋大学、中国科学院上海药物研究所与上海绿谷制药有限公司研发的甘露特钠胶囊,也率先在国内获批。不过,在2010-2020年完成的66项首次NDA审查中,12%的药物依旧因药物或临床研究设计的重大缺陷、不同开发阶段使用的研究样本不一致以及检查期间发现的临床试验数据不真实等原因被拒绝批准。

毫无疑问,监管制度改革极大促进了审批效率的提升,缩短了中国创新药与全球获批的时间差,也促进监管水平的逐步提升。不过,监管机构与产业界、科学界公开互动不多。除征求意见之外,更多的是集中在专家顾问、申请者会议等“闭门互动”。尚没有形成类似FDA ODAC的会议制度,也不存在回应重大新药(如甘露特钠)上市关切的问询互动。

头部企业优势明显,但挑战依旧存在

中国创新药的蓬勃发展离不开本土企业的积极参与。近十年,在中国提交NDA的创新药产品累计436款,虽然进口药仍然占据多数,但国产药自2018年开始明显增加。2021年,共有25款国产创新药获得NMPA批准。同时,中国公司License in的产品逐渐进入收获期,成为近年来中国提交NDA产品的重要构成,2021年在中国提交NDA的产品中,license in产品有24款,占比达到31%。

中国的创新药开发模式也在发生改变,正在从me-too(定义为与已经批准上市的药物具有相同的靶点和相似的作用机制的药物)向first-in-class(定义为针对该相同靶点尚无任何类型药物获批或者具有全新作用机制的药物)转变。以肿瘤领域为例,截至2020年1月我国共有821款处于不同临床开发阶段的抗癌候选药物,其中包括404款me-too/me-better和359款FIC药物,FIC药物占比达到43.7%。

当然,这种趋势转变也不能一概而论,中国创新药真正意义上的全球首创性药物仍然不足。FIC在小分子领域可能会因为激酶的选择性差异导致多靶点药物的出现,从而提高了FIC药物数据;抗体领域,随着技术进步,双靶点、多靶点的组合抗体也在一定程度上提高了FIC药物数量。不过,先进技术型的创新药物占比不断提高也是事实。

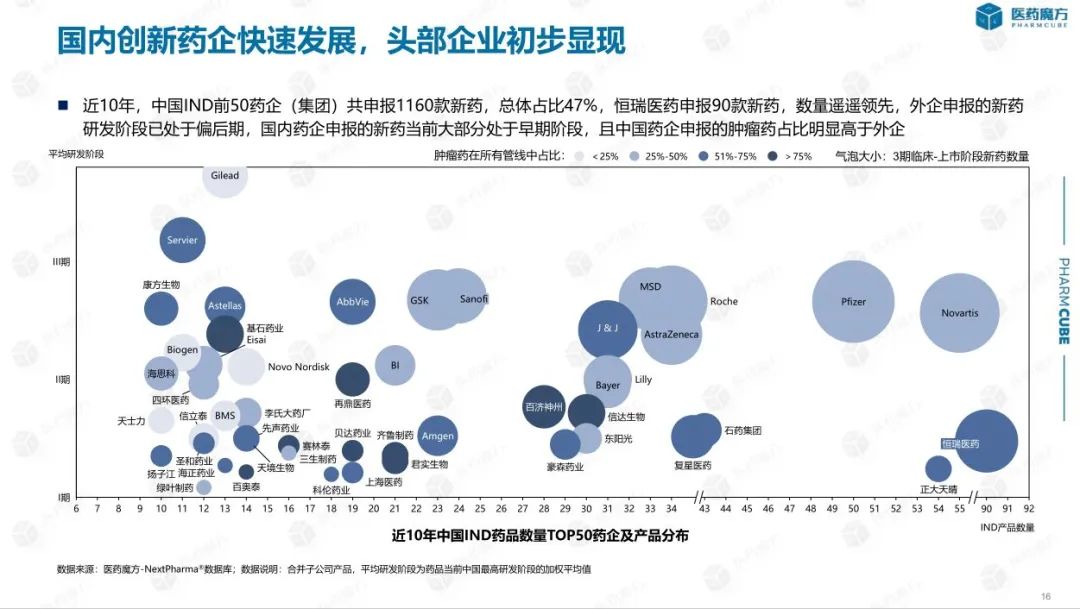

总体而言,中国主要仍旧处于快速跟进和渐进式创新阶段,头部企业效应逐步显现。近10年,中国IND前50药企(集团)共申报1160款新药,总体占比47%。恒瑞医药申报90款新药,数量具有领先优势。

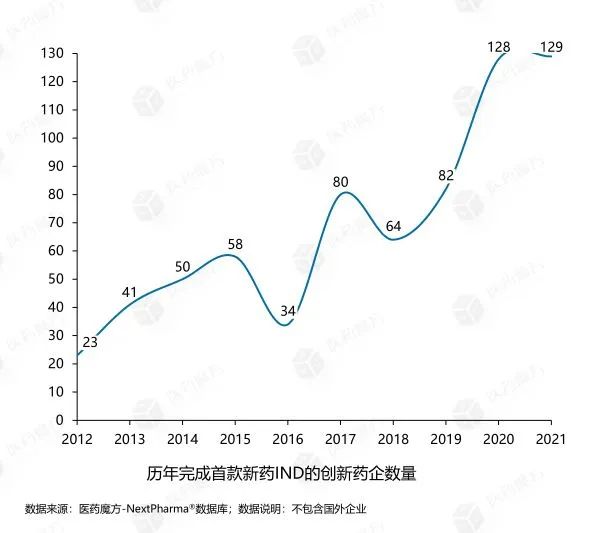

伴随着资本市场的活跃,中国初创药企快速成长,大量企业的药物已进入临床阶段。近10年,共689家中国企业完成首款新药的临床申报。

但是,基于商业生存和发展的考虑,中国的许多创新药公司都选择了风险较小、研发速度更快的me-too或fast-follow式药物,其中包括紧跟国际前沿的细胞疗法。这种策略,在一定程度上直接造成了新的问题。

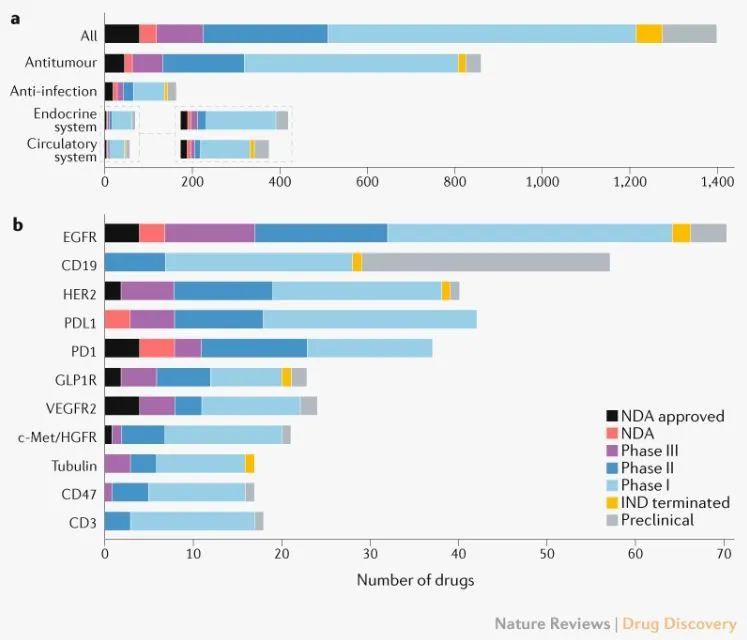

最直接的问题就是中国的创新药显示严重的靶点重复和适应症重叠。在me-too药物中,数量最多的类型包括靶向CD19的CAR-T细胞疗法、针对EGFR或HER2的靶向疗法以及PD-1/PD-L1单克隆抗体。

创新药的开发概况。a)主要治疗领域;b)药物靶点。药物可以针对单个靶点,也可以针对多个靶点。(来源:Nature Reviews Drug Discovery)

肿瘤占用了更多的中国创新药开发资源。截止2021年7月,仅在研的抗癌药物数量就已经达到1283款,增长主要由免疫肿瘤(IO)药物(281)和靶向(180)药物驱动。在不同类别的IO药物中,细胞疗法的增幅最大,有144款新的活跃药物加入到管道中,其次是T细胞靶向免疫调节剂。

中国在研抗癌药物管线扩张(来源:Nature Reviews Drug Discovery)

即便如此,中国的创新药企仍可以挖掘利用加速政策实现快速上市。免疫肿瘤(IO)药物领域,PD-1/L1国内已经批准14款药物,其中5款药物为2021年后批准,多个药物采用适应症上的差异以实现快速上市。总的来说,中国公司不约而同的几乎都首选了“罕见”且“严重威胁生命”的适应症以实现快速获批上市,包括EGFR T790M靶向(Targeted)药物领域,国内已经获批3款药物,还有5款药物继续以附条件批准申报上市。

中国充满活力的创新候选药物格局正日益催生上市产品。然而,低质量、重复性的药物开发会影响整个行业的积极性。大量的同质化临床研究,也会抢夺真正创新药物的临床资源。如何积极有效的引导行业正向发展,促进持久性的创新疗法开发并保护患者和满足临床需求,仍需要所有从业者的继续努力。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。