NSCLC:勇者多见

中国创新药需要“头铁”玩家

来源:医药魔方 2023-07-10 10:44

头对头研究既促进了药物治疗手段的升级,也是市场份额争夺的利器。不管是做me too还是做first in class,头对头挑战标准疗法或重磅药物也是证明产品自身临床价值行之有效的策略。中国的创新药开

江山代有人才出,各领风骚数百年。放眼那些成功的明星药物,不同的疾病领域都有闪耀一个时代的重磅炸弹,比如乳腺癌领域的曲妥珠单抗(Herceptin)、银屑病领域的乌司奴单抗(Stelara)、糖尿病领域的司美格鲁肽(Ozempic)……。不过,长江后浪推前浪,浮事新人换旧人。新旧更替是世间常态,药品迭代升级和商业竞争亦是如此。

尤其是在临床开发中,通过“头对头”PK临床标准疗法或代表性明星药物,通常也就是这些耳熟能详的重磅炸弹,往往能够赢得更大的关注。如果最终还能以“踩在巨人肩膀上”的方式获得临床研究的成功,那商业化前景自然也是更加明朗。这种游戏规则对于参加国际竞争的创新药玩家也是无往而不利。

放眼国内,国产创新药与重磅品种的“头对头研究”似乎也不再稀缺,逐渐成为国内创新药玩家的常规操作。无论是出于对自身产品的信心,还是迫于商业竞争的压力,这都能算得上中国创新药研发整体实力提升的一个信号。

据不完全统计,在正在进行的25项国产创新药III期头对头研究中,主角不乏卡瑞利珠单抗(PD-1单抗)、KN026(HER2双抗)、依沃西单抗(PD-1/VEGF-A双抗)等热门药物。

开展III期头对头研究的国产创新药

注:已完成的头对头研究未统计在内(截至2023/7/8)。

注:已完成的头对头研究未统计在内(截至2023/7/8)。

在这些头对头研究中,肿瘤药物居多,占比达到76%(19/25),其余为慢病领域产品。这个结果也在意料之中,毕竟肿瘤领域的厮杀向来最为激烈。虽然FDA每年批准的抗肿瘤药物已占全部批准药物的30%-40%,但是还是有大量创新药玩家涌入肿瘤市场。众所周知,实体瘤领域有三大“卷王”靶点PD-(L)1、HER2和EGFR,这三个靶点各有其“代表作”——帕博利珠单抗(K药)、曲妥珠单抗和奥希替尼,这三款产品也是其他Me too药物抢占市场需要逾越的高峰。

今年即将登顶全球“药王”宝座的K药已经成为NSCLC的一线疗法;奥希替尼是目前最畅销的三代EGFR抑制剂,也是携带EGFR T790M突变NSCLC患者的首选治疗方案;曲妥珠单抗则是HER2阳性乳腺癌的一线疗法,由其衍生而来的恩美曲妥珠单抗(T-DM1)是该疾病领域的二线疗法。乳腺癌和肺癌是全球发病率排名前二的恶性癌症,2020年全球约有226万例乳腺癌和220万例肺癌新发病例,中国新发病例数占其中一半。广大的患者群体催生了巨大的药物需求市场,肺癌和乳腺癌领域自然成为抗肿瘤药物的兵家必争之地。

而要挑战上述实力级别的对手,需要很大的勇气。

在已上市、申请上市和III期在研的23款国产PD-(L)1药物(包括双抗)中,目前已经有卡瑞利珠单抗、TQB2450、替雷利珠单抗和依沃西单抗开始在III期临床试验中正面对决K药。

替雷利珠单抗是目前获批适应症最多的国产PD-1单抗,在多个癌种中均有不错的疗效。百济神州向来是临床推进的狠角色,其BTK抑制剂泽布替尼已在头对头研究中战胜了赛道翘楚伊布替尼,泽布替尼也有望借此成为国内第一款超10亿美元的“重磅炸弹”,替雷利珠单抗的头对头研究自然也值得期待。此外,百济神州选择的K药头对头组合是替雷利珠单抗+欧司珀利单抗,其中欧司珀利单抗是一款TIGIT单抗,若此次研究能顺利完成,也将为屡受挫败的TIGIT靶点带来更多成药性的积极信号。

卡瑞利珠单抗是国内第3款上市的国产PD-1单抗,其获批的适应症已有6项,包括霍奇金淋巴瘤、食管鳞状细胞癌、鼻咽癌、肝细胞癌、鳞状和非鳞状NSCLC。TQB2450是一款PD-L1单抗,目前处于申请上市阶段,首发适应症为小细胞肺癌。依沃西单抗则是一款PD-1/VEGF-A双抗,机制相比PD-1单抗更有优势。

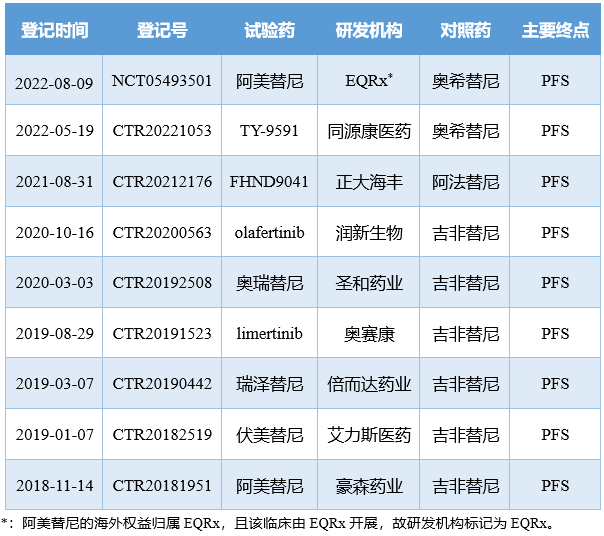

PD-(L)1赛道有野心勃勃的勇士,EGFR赛道亦有勇闯天涯的豪杰。EGFR基因不断突变带来的耐药性问题一直是EGFR抑制剂开发的痛点,自第一款EGFR抑制剂问世至今,已有不同代次的18款产品上市,而四代药物也正在路上。在已上市、申请上市和III期在研的12款国产三代EGFR抑制剂中,仅同源康医药的TY-9591和豪森药业的阿美替尼开展了与奥希替尼的头对头III期临床试验。

国产三代EGFR抑制剂III期头对头研究开展情况

TY-9591是同源康医药自主研发的一款三代EGFR抑制剂,于2019年10月获批IND,仅3年即推进至III期阶段。今年4月,该产品获CDE批准开展用于附条件批准上市的II期注册性临床试验。TY-9591的优势在于可以透过血脑屏障,因此,其对NSCLC脑转移患者有不错的疗效。I期和II期临床结果显示,TY-9591在肺癌脑转移患者中的颅内客观缓解率(iORR)高达100%,完全缓解率(CR)达14%,中位缓解深度为62%。不过,已有同类产品快其一步申请上市——晨泰医药/阿斯利康开发的佐利替尼。

阿美替尼由豪森药业开发,其海外权益已授权至EQRx。在III期AENEAS研究中,相比吉非替尼组,阿美替尼组NSCLC患者的PFS显著延长(19.3 vs. 9.9个月),DOR亦显著延长(18.1 vs. 8.3个月)。2022年8月,EQRx启动了阿美替尼的海外III期临床试验(TREBLE),对照组设置了阿美替尼+化疗组和奥希替尼组。

HER2阳性乳腺癌:勇者初现

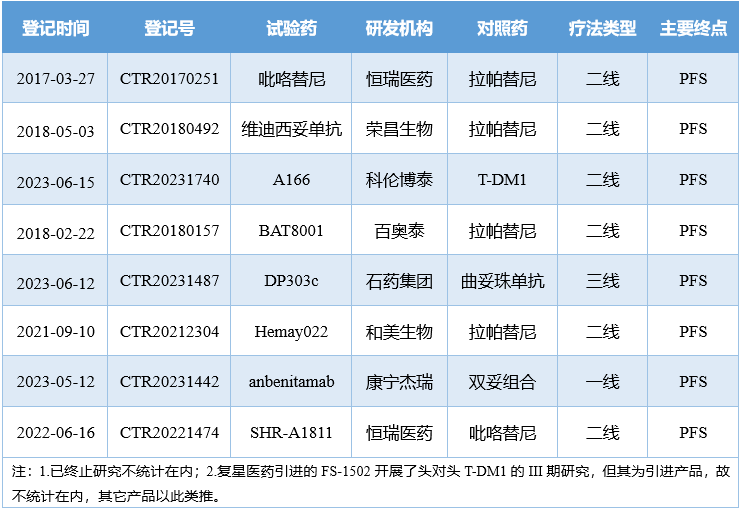

在国际指南中,根据生物标志物的表达状态,晚期HER2阳性乳腺癌的治疗选择变化较多。不过,总体上,一线治疗首选方案是拉帕替尼、曲妥珠单抗或双妥组合(曲妥珠单抗+帕妥珠单抗),二线治疗首选方案则是拉帕替尼、T-DM1或德曲妥珠单抗。

从目前已有的数据来看,大部分国产HER2靶向药物不敢贸然PK一线和二线生物药,头对头挑战的对象还是以小分子抑制剂为主,因此,其应用场景基本是二线治疗。

国产HER2靶向药物头对头研究开展情况

当前,全球最畅销的HER2靶向药物是帕妥珠单抗,最畅销的HER2 ADC是T-DM1,均来自罗氏。不过,德曲妥珠单抗强势问世给目前众多布局HER2 ADC的药企带来巨大压力,并且已经有部分玩家迫于压力退出竞争。目前,尚没有人敢站出来挑战德曲妥珠单抗,不过至少有科伦博泰A166向T-DM1发起了挑战。山头太多,先翻过一个再说。期待未来国内能出现对标德曲妥珠单抗的HER2 ADC产品。

结语

在非肿瘤领域,国内的创新药还较少见到头对头研究的身影。不过市场竞争是靠实力说话的,高质量创新产品才可能在市场上长久立足,愿意迈出去一大步的玩家才可能拥有更大的市场机会。已经有一些有雄心的国内药企,例如丽珠医药、荣昌生物、恒翼生物等,公司旗下产品均在挑战年销售额在40亿美元以上的大单品。今年,bexagliflozin对比达格列净的III期研究有望揭晓结果,其成色如何,届时可见高下。

头对头研究既促进了药物治疗手段的升级,也是市场份额争夺的利器。不管是做me too还是做first in class,头对头挑战标准疗法或重磅药物也是证明产品自身临床价值行之有效的策略。中国的创新药开发,靠前沿技术上的创新闯出名堂是可选之路,靠打擂台打响名号同样也是有效策略。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。