MNC深耕的自免赛道,国内企业谁能拔得头筹?

来源:医药魔方 2023-05-15 16:40

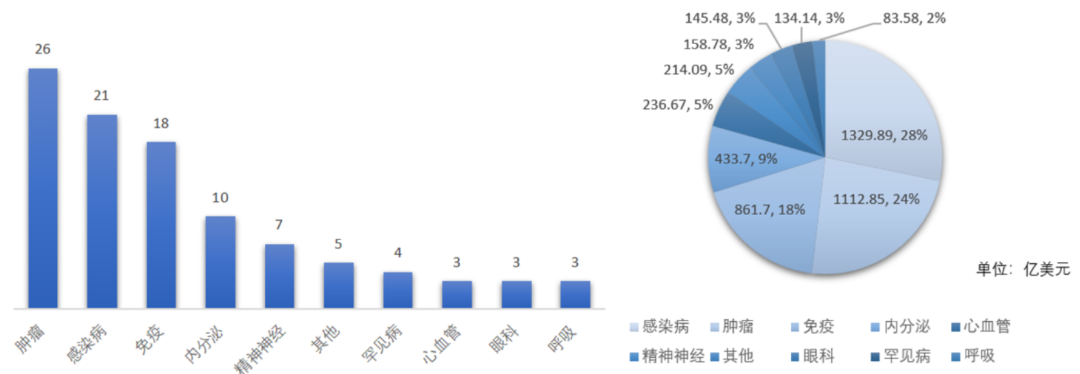

2022年全球TOP100畅销药合计实现了4868亿美元的销售收入。从疾病领域分布上看,除去抗感染领域因新冠药品所带来的销售暴涨,自免疾病领域已经是仅次于肿瘤的第二大药物市场。

2022年全球TOP100畅销药合计实现了4868亿美元的销售收入。从疾病领域分布上看,除去抗感染领域因新冠药品所带来的销售暴涨,自免疾病领域已经是仅次于肿瘤的第二大药物市场。跻身TOP100榜单的自免产品共18款,总金额达861.7亿美元。

2022年TOP100药品疾病领域分布

(数量、销售额)

来源:医药魔方、公司财报

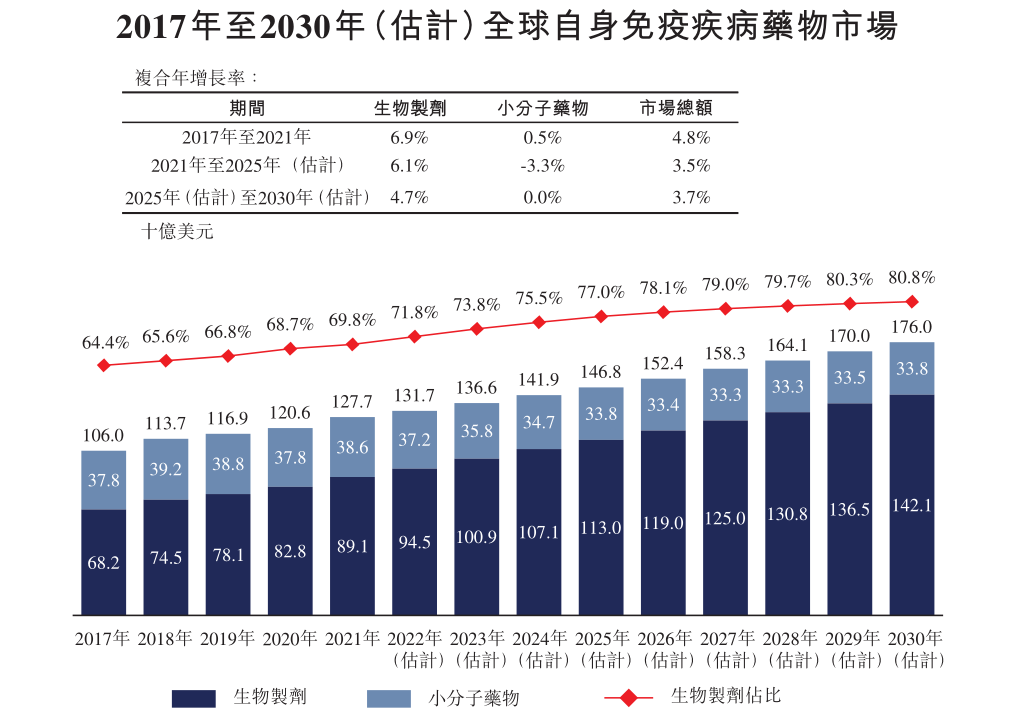

据弗若斯特沙利文报告,全球自身免疫性疾病药物市场估计在2030年将达到1760亿美元。

来源:弗若斯特沙利文报告

自免赛道吸引MNC持续深耕

自身免疫性疾病与免疫系统紊乱和异常活跃有关,可导致免疫系统错误地攻击及损伤人体自身的组织或器官。据美国自身免疫相关疾病协会(AARDA)的统计,自身免疫疾病有100多种不同类型,可影响身体的几乎任何部位,例如皮肤、关节、肌肉、骨骼及消化系统等。这类疾病不仅会影响患者身体健康,还会影响患者的心理健康和生活质量。此外,由于大多自身免疫性疾病为慢性疾病,需要长期护理,因此也给患者和社会带来沉重的经济负担。

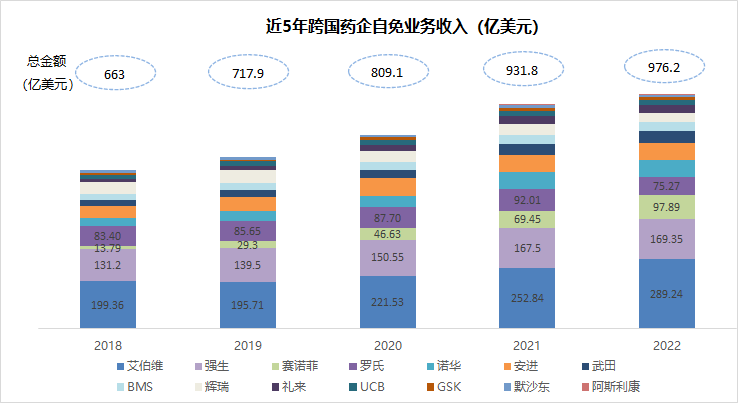

需求中往往蕴含着市场和机会。如今,自免领域已成为重磅炸弹的密集诞生地,也成为各大制药巨头业绩贡献的主要来源。

三款自免产品Humira(阿达木单抗)、Skyrizi(瑞莎珠单抗)和Rinvoq(乌帕替尼)撑起了艾伯维总收入半壁江山(49.8%),也使其稳坐自免业务收入TOP1宝座;强生制药业务收入中,免疫学产品(169.35亿美元)独占鳌头,甚至压胜肿瘤学产品收入;而赛诺菲则试图凭Dupixent(度普利尤单抗)打天下......

来源:医药魔方、公司财报

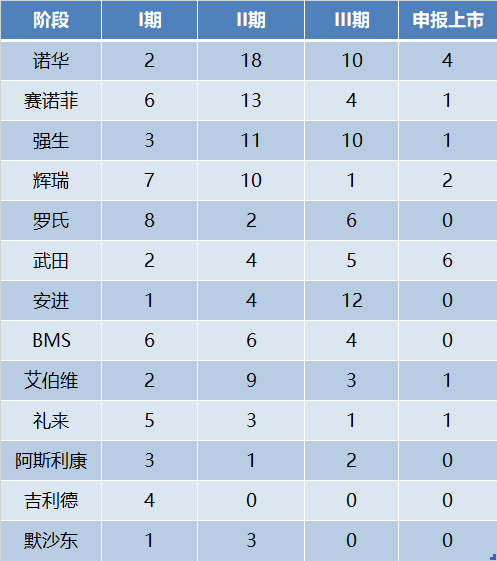

即便如此,自免领域依然存在巨大的市场空间,各制药巨头纷纷通过自研+合作/引进/收购的方式在自免领域持续深耕。诺华、赛诺菲、强生等巨头已在自免领域有非常雄厚的资产储备。当然,也有许多的后入局者,从跨国药企最新的管线进展可以发现,吉利德已有4款自免新药进入I期临床,默沙东则通过斥资108亿美元收购Prometheus Biosciences后,直接获得了4款进入临床阶段的候选药物。

制药巨头在免疫领域产品管线数量

注:项目数量按适应症统计;来源:企业官网、医药魔方

如果说默沙东用超100亿美元获得4款临床阶段产品标志其在自免领域实现“弯道超车”,那么2022年医药领域最大一笔收购案——安进豪掷278亿美元收购Horizon Therapeutics获得自免和炎症领域已上市3款产品则表明其在自免领域的雄心。此外,辉瑞以67亿美元收购Arena,吉利德以4.05亿美元收购MiroBio,勃林格殷格翰收购Trutino Biosciences均表明了跨国药企抢滩自免领域的决心。

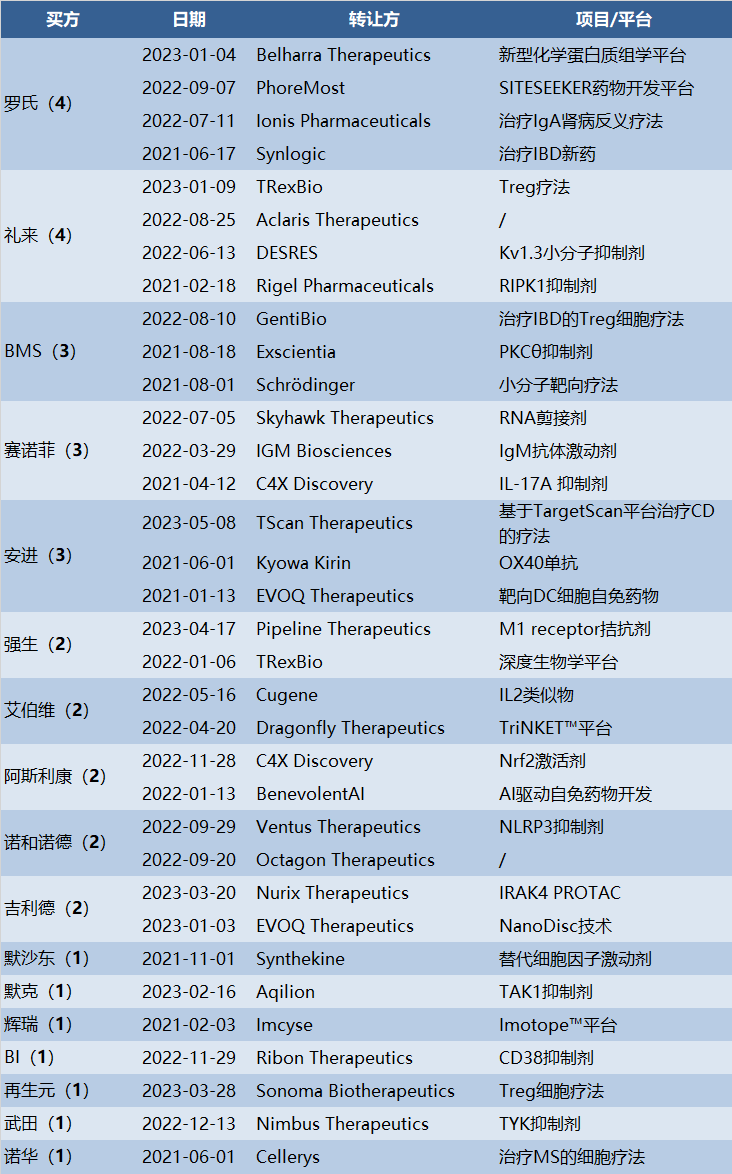

除此之外,制药巨头在自免领域的交易/合作事件也频频发生,艾伯维、罗氏、强生等已在这一领域占据优势地位的巨头们自然是未雨绸缪,通过与领先的Biotech合作,寻找下一代自免之星。而诺和诺德、默克、再生元等企业也在尝试通过与一些平台型公司合作加入这一赛道。

跨国药企近3年免疫性疾病领域合作/授权一览

注:1)数据来源:医药魔方NextPharma——医药交易模块;2)不包含收购交易

国内自免领域破局之争已经打响

根据《中国银屑病诊疗指南(2018完整版)》,我国银屑病患病率约为0.5%。按全国总人数141178万计算,我国可能存在多达700余万例银屑病患者[1];据弗若斯特沙利文报告,中国的特应性皮炎患者总数已于2019年达到657万例,其中大多数为儿童及青少年[2]。《2020中国系统性红斑狼疮诊疗指南》数据显示,我国系统性红斑狼疮(SLE)的患病率为30~70/10万人,由此估算,中国SLE患者数量可能已有近100万人[3]。

不过由于中国创新药研发起步较晚,尤其是生物药的开发存在一定的技术壁垒,导致长期以来中国临床上使用的自免药物仅局限于全身性免疫抑制剂(如甲氨蝶呤、硫唑嘌呤等、环孢素)、非甾体抗炎药(NSAIDs)和甾体抗炎药(SAIDs)这三类传统小分子药物。不过,这些传统的治疗方式难以取得良好稳定的疗效,我国近62%以上的患者对银屑病治疗结果不满意[4],超过75%的医生对特应性皮炎现有治疗方案不满意[5]。

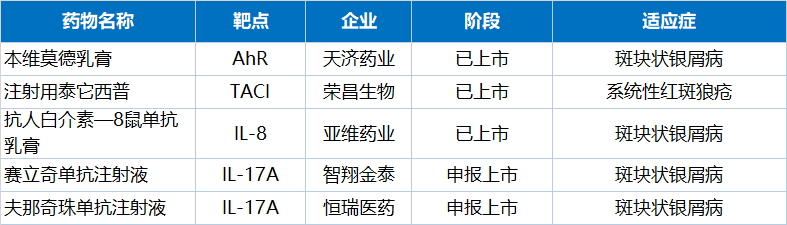

即使近些年随着药品审评审批加速,国外创新生物制剂和靶向药几乎能够与国内实现同步获批。但上市的自免新药仍大多来自外资企业而本土自研的创新药凤毛麟角。以银屑病治疗为例,截至目前国家药监局共批准了14款创新生物药,包括TNF-α抑制剂、IL-17抑制剂和IL-12/23类抗体药物,然而这些药物均来自外资药企。

已上市/申报上市的本土自免创新药

不仅进口和国产新药在数量上差距悬殊,相较于外资企业接连出现年销售额几十亿美元的大单品,中国尚无自主开发的重磅炸弹出现。从医药魔方医院终端市场数据可以发现,2022年中国免疫抑制剂类药品总销售额仅123.8亿元(17.9亿美元),尚不及阿达木单抗2022年全球销售额的十分之一。

中国2022年医院终端免疫抑制剂类药品总销售额

来源:医药魔方PharmaBI数据库

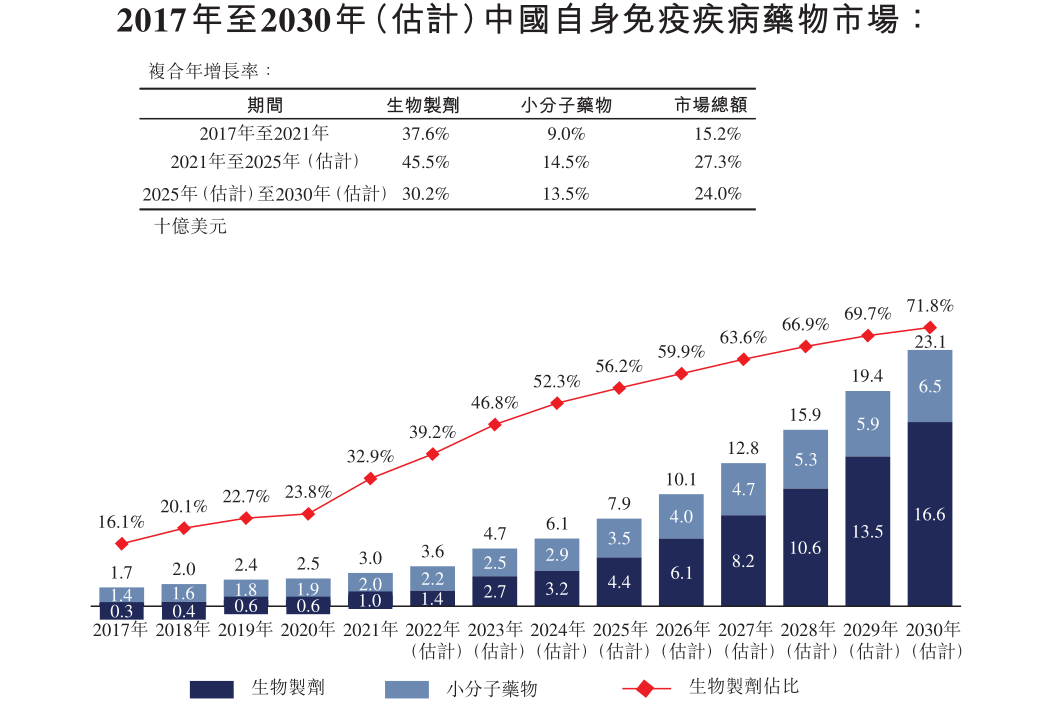

即使拥有庞大的患者群体,但是中国自免市场仍未打开,一方面是由于中国自免药物市场仍以传统小分子制剂为主导,而进口自免新药虽价格经过医保谈判后变得相对可及,但众多的自免患者由于分布在经济欠发达地区,支付能力仍有限。另一方面,则由于自免疾病作为慢性病并不致死,导致患者认知程度持续不高,因此,该领域许多疾病的诊断和治疗率一直很低。

不过,随着治疗手段的升级,疗效更好的生物制剂逐渐将被医生和患者所接受。而中国创新药的崛起也将凭借价格优势覆盖更广泛的患者群体。此外,银屑病、特应性皮炎等自免疾病主要影响年轻群体,这类新生代人群更注重个人生活品质的提高,对身体、形象的受损容忍度低,因此有更强的支付意愿。多种有利因素将促进中国自免市场规模的快速增长。

据估计,中国的自免市场也将在近几年实现更高的增长率(2021-2030年CAGR:25.5%),2030年的市场规模将达到231亿美元,而生物药在中国自身免疫疾病中的份额将由2021年的32.9%增加至2030年的71.8%。

来源:弗若斯特沙利文报告

国内药企在自免赛道的布局已经初见成效,银屑病、特应性皮炎、SLE疾病领域近几年将有多款本土新药接踵而至。

银屑病领域,智翔金泰和恒瑞医药引领国产生物药潮头,两家公司IL-17A单抗已申报上市。从申报时间上看,智翔金泰的赛立奇单抗有望成为首款获批治疗斑块状银屑病的国产IL-17A单抗。该产品的上市也将进一步打开本土研发的抗体新药治疗自免疾病的大门。IL-17A单抗在强直性脊柱炎、非放射学中轴型脊柱关节炎、银屑病关节炎等细分疾病领域的疗效已得到证实,更广泛的中国人群覆盖也将使这类药物前景无限。

特应性皮炎领域,赛诺菲的达必妥(度普利尤单抗)是目前国内唯一一款上市的生物药,该产品2022年在中国地区实现了约18亿元的销售额。除已批准的适应症外,达必妥正在对其他10余种新适应症进行评估。国产创新药方面,康诺亚IL-4Rα抗体CM310正在开展III期临床,智翔金泰同靶点药物GR1802紧随其后,正在开展II期研究,该适应症预计在2026年获批。

根据弗若斯特沙利文报告,从2019年开始,中国SLE治疗的生物药市场将在2030年突破20亿美元。生物药也将是SLE疾病治疗用药占比最大和销售增长最迅速的一类药物。目前国内仅荣昌生物泰它西普和GSK贝利尤单抗两款生物药获批,市场需求远未满足。在研国产创新药均处于不同开发阶段,天广实生物CD20单抗正在开展治疗SLE的III期研究,智翔金泰(GR1603)和荃信生物(QX006N)的IFNAR1单抗、康诺亚CD38单抗(CM313)均在进行I期研究。

总结

自身免疫赛道呈现的市场前景,吸引着国内外药企纷纷抢滩布局。相较而言,国外自免新药开发较早,市场份额基本被头部跨国药企牢牢占据。不过,中国自免市场尚处于一片蓝海,且国内目前还没有出现自免领域的巨头公司。不过,我们也可以发现,中国已有一批头部企业呼之欲出,包括智翔金泰、恒瑞医药等。谁能拔得头筹,我们拭目以待。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。