双抗药物竞争格局:市场规模超80亿美元,罗氏领跑,实体瘤产品将成主力

来源:医药魔方 2024-03-18 10:29

2023年,罗氏仍然是双抗赛道的“领头羊”,两款“重磅炸弹”药物均由其孕育而出。

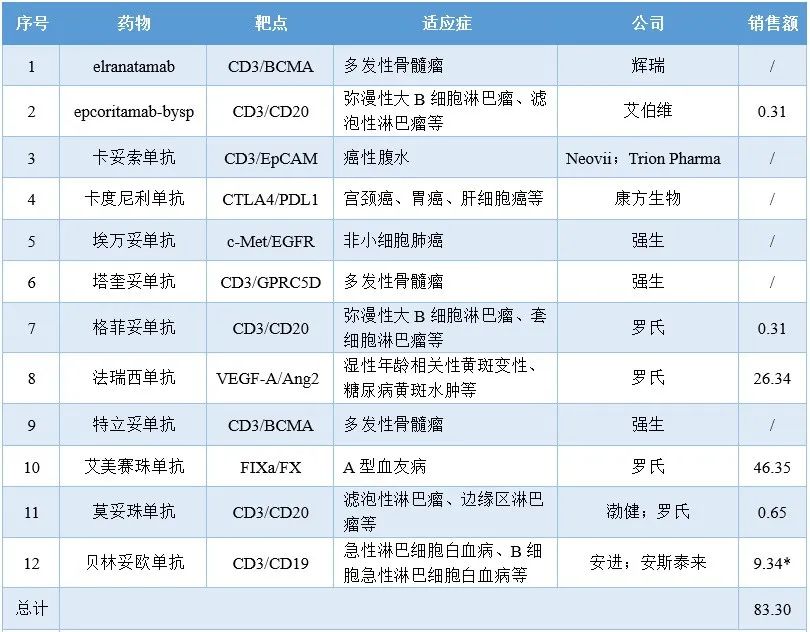

2023年是ADC赛道如火如荼的一年,也是双抗赛道风生水起的一年。去年,全球新增4款双抗药物获批上市,越来越多布局双抗的药企开始进入收获期。与此同时,双抗药物市场规模也来到了新的高度,12款药物的全年销售额达到了83亿美元。

已上市双抗药物2023年销售额(单位:亿美元)

注:*收入为安进所计全球收入+安斯泰来所计日本收入总和

2023年,罗氏仍然是双抗赛道的“领头羊”,两款“重磅炸弹”药物均由其孕育而出。艾美赛珠单抗(Hemlibra)仍然是目前唯一一款在血友病领域应用的双抗药物,也是助力罗氏打下双抗“江山”的关键武器。自上市以来,该产品销售额持续快速增长,2023年已爬升至46.35亿美元,为双抗市场规模贡献超一半。不过,艾美赛珠单抗的竞争对手已经出现——诺和诺德的NNC0365-3769今年有望完成III期研究并申报上市。罗氏已有应对之策,正在开发新一代双抗NXT007,其与FIX和FX形成三元复合物的能力显著优于艾美赛珠单抗。

罗氏推出的另一款重磅产品——法瑞西单抗也为双抗药物市场规模增长提供了强大的推动力,一年之间销售额实现了3倍增长(26.34 vs. 6.19亿美元)。如今,罗氏正在全力探索法瑞西单抗在其它眼科疾病上的治疗潜力,未来其市场空间将进一步扩大。

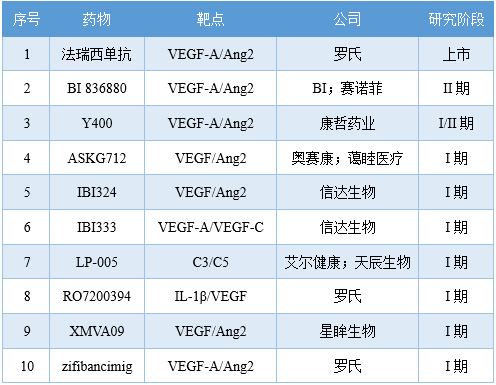

法瑞西单抗作为一款VEGF-A/Ang2双抗,凭借双重作用机制以及较长的半衰期赢得了临床及市场的认可,也吸引了其它玩家进入眼科双抗赛道。据医药魔方Nextpharma数据库统计,目前全球共9款临床在研眼科双抗药物(不包括已上市的法瑞西单抗),其中6款均为VEGF/Ang2双抗。

临床在研眼科双抗药物

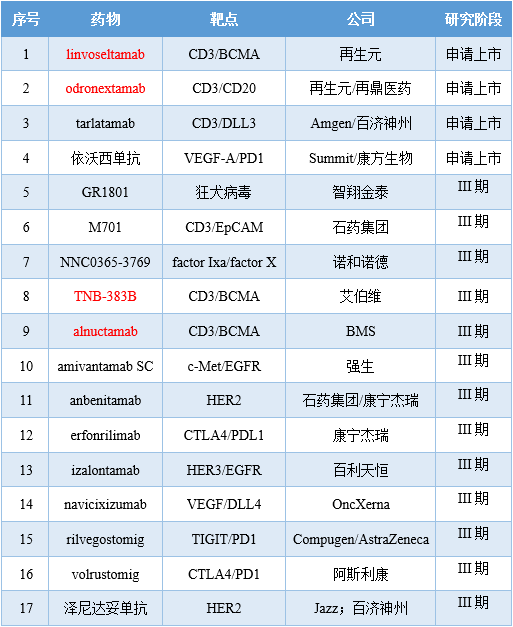

2023年也是血液瘤领域迎来更加多样化的治疗选择的一年,新增的4款上市双抗产品均为血液瘤用药。在血液瘤领域,数CD3/BCMA双抗赛道竞争最为激烈,从已上市产品和后期在研药物数量即可窥见这一点。根据医药魔方Nextpharma数据库统计,目前全球共17款进入III期阶段或申请上市阶段的双抗药物(不包括双抗ADC),其中3款为CD3/BCMA双抗,分别为linvoseltamab(再生元)、TNB-383B(艾伯维)和alnuctamab(BMS)。

目前,已上市双抗药物的应用方向以血液系统恶性肿瘤为主,相关产品占比高达58%(7/12)。不过,这种趋势在近两年将出现变化,在处于后期开发阶段的双抗药物中,针对实体瘤的双抗产品已成为“大多数”。

后期在研双抗药物

注:红色为血液瘤产品

在ADC概念盛行的当下,由双抗药物衍生的双抗ADC产品亦是药企较为关注的方向。目前,全球范围内进入后期开发阶段的双抗ADC仅JSKN-003(康宁杰瑞)和BL-B01D1(百利天恒/BMS),其余产品仍处于早期阶段。这两款产品所针对的疾病有所不同,JSKN-003主要面向乳腺癌,而BL-B01D1的应用范围更广。

在极度“内卷”且市场份额正在被德曲妥珠单抗吞并的HER2赛道,JSKN-003作为进度遥遥领先的一款HER2双抗ADC,可谓是其中为数不多具有差异化优势的产品。

康宁杰瑞曾在2022年年报中提到,JSKN-003的对手是德曲妥珠单抗,已有多项临床前研究结果证明二者具有可比性,并且JSKN-003可以覆盖HER2高中低表达人群。JSKN-003的另一个优势在于创新偶联技术带来的更高的血清稳定性。

总的来说,JSKN-003未来所面临的市场竞争还是比较激烈的,既要与德曲妥珠单抗交战,又要与HER2双抗产品厮杀。

BL-B01D1是百利天恒开发的一款HER3/EGFR双抗ADC,其小分子毒素部分为百利天恒自主研发的喜树碱衍生物ED04,DAR值为8。BL-B01D1的优势在于,其抗体部分(SI-B001)并不会直接与HER3相结合,从而避免了分子对于维持正常生理功能靶点的抑制作用,药物的毒副作用低。

该产品虽是目前唯一一款HER3/EGFR双抗ADC,在同赛道尚无竞争压力。但是,来自于HER3和EGFR各自赛道的新一代在研药物也将是其不容小觑的竞争对手,例如HER3单抗ADC和四代EGFR抑制剂。

在HER3赛道,全球共19款临床在研产品(包括多靶点产品),其中进度最为领先也是最为热议的莫过于第一三共的HER3单抗ADC HER3-DXd(见:全球首个!第一三共/默沙东HER3 ADC在美申报上市)。

在EGFR赛道,EGFR ADC和四代EGFR抑制剂的临床进展是目前的焦点话题。EGFR ADC赛道的产品基本处于早期阶段,进度最快的MRG003(III期阶段)尚无NSCLC数据公布,未来这类产品的情况值得关注;四代EGFR抑制剂赛道,已有3款产品披露过临床数据。BBT-176(Bridge Biotherapeutics)和BLU-945(Blueprint Medicines)的数据一言难尽,但BDTX-1535倒是表现不错,ORR达到了50%(6/12)。

双抗赛道和ADC赛道的发展趋势,既有所同,也有所不同。相同之处在于,这两个赛道均存在领跑企业,不同之处在于ADC赛道中的国内药企正在崛起,而双抗赛道还未形成国内药企加速进场的局面。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。