剑指百亿美元偏头痛市场:明星靶点CGRP是如何崛起的?

来源:医药魔方 2023-02-28 13:09

新药开发从来没有捷径。从CGRP靶点研发历程来看,新产品的问世难免经历不同程度的困局,从最初的靶点发现、机制的深入研究、药物的设计再推进临床到上市,整个过程充满了不确定性。

众所周知,创新药研发九死一生。从靶点发现到新药获批需要几十年时间。并且一个新药能否成长为“重磅炸弹”不仅与获批时间相关,还离不开药品全生命周期管理过程中的各个环节密切配合,因此能产生“重磅炸弹”的靶点是少之又少。近些年CGRP/CGRPR靶向新药如同偏头痛领域冉冉之星,光芒越发耀眼。

初露头角,单抗小分子齐头并进

CGRP,即降钙素基因相关肽,由37个氨基酸组成,是一种血管舒张神经肽,广泛存在于中枢神经、外周神经、心血管、内分泌以及胃肠等多个系统,具有降低血压和外周阻力、舒张肾动脉、增加肾血流量的作用。

随着研究机制的深入,科研人员发现CGRP在三叉神经血管系统中表达突出并发挥着重要作用。当自发性偏头痛发作时脑血管收缩,CGRP会从三叉神经系统选择性释放,而这种释放可以用曲坦类等抗偏头痛药物抑制[2]。因此,20世纪90年代初,曲坦类药物一跃成为治疗偏头痛的主流药物。

基于CGRP参与偏头痛作用机制的研究,其靶向药物研究主要分为小分子CGRP受体拮抗剂(Gepants)和CGRP单抗(MAb)两种方向。

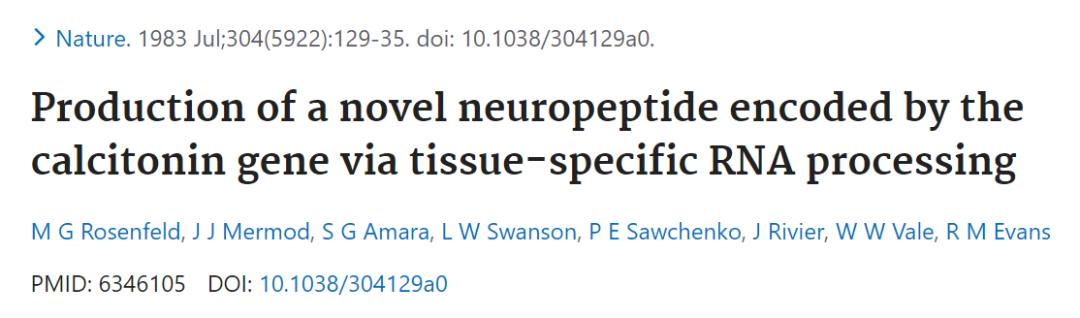

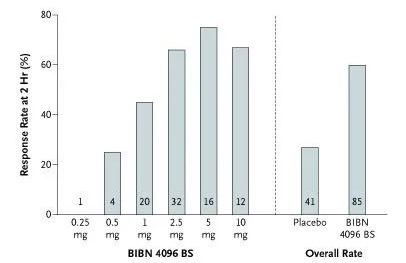

21世纪初,来自勃林格殷格翰/Henry Doods的研发团队开发出第一款特异性CGRP受体拮抗剂olcegepant(BIBN4096BS),这款候选药物在首次临床试验中便展现了出色的疗效,2.5mg olcegepant组患者的偏头痛缓解率达到66%(21/32),而安慰剂组为27%(p=0.001),且olcegepant组未出现心血管副作用。

来源:N Engl J Med

这款产品曾被寄予厚望,不过由于静脉以及口服制剂的开发遇到了困难,olcegepant就此夭折,停滞在II期临床。

2006年,默沙东也开发出一款小分子CGRP受体拮抗剂telcagepant,在前期研究中表现出良好的抗偏头痛疗效且副作用少,一度被推上了III期临床。遗憾的是,在后期开发中,因每日服用telcagepant的患者在3个月后出现了肝酶升高副作用,默沙东被迫终止了其开发计划。

Gepants最初是为了偏头痛发作的急性治疗而设计开发,而频繁发作性偏头痛和慢性偏头痛患者急需预防性疗法。更为重要的是,即便Gepants只在长期且连续服用时才会观察到肝毒性迹象,但该问题仍不能忽视。基于以上考量,绕过肝脏代谢的药物引起科研人员的兴趣,靶向CGRP及其受体的单抗研发热度高涨。

2005年前后,Labrys公司(后被Teva收购)研发团队开发出一款靶向CGRP的单抗fremanezumab。临床研究结果显示,它对阵发性偏头痛和慢性偏头痛均有效,单剂量起效缓慢但效果持久(>25~30天)。历经十多年,fremanezumab(商品名:Ajovy)于2018年9月首次获FDA批准,成为首个用于预防成人偏头痛的抗CGRP抗体疗法。

截至目前,全球已有4款靶向CGRP的单抗进入市场。其中,安进/诺华的erenumab(商品名:Aimovig)是唯一一个全人源单抗,也是唯一一个针对CGRP受体的单抗,其余3款fremanezumab、galcanezumab以及eptinezumab均是针对配体的人源化单抗。

后续的研发中,Gepants的分子结构得到进一步的优化,肝酶病理学情况也得到控制,相继有3款小分子CGRP受体拮抗剂进入市场,包括艾伯维的ubrogepant(2019/12/23)与atogepant(2021/09/28)以及Biohaven(已被辉瑞收购)的rimegepant(2020/02/27)。

偏头痛是一种常见的三叉神经血管性头痛,表现为轻至重度头痛反复发作,个别发作持续4-72小时,严重影响患者日常生活。据估计,全球约有13亿偏头痛患者,其中女性患病率是男性的2~3倍。

传统的偏头痛预防治疗手段包括抗癫痫药、抗高血压药以及抗抑郁药等。CGRP/CGRPR类拮抗剂是继麦角胺和曲坦类药物后具有突破性意义的一类偏头痛新疗法,也开辟了偏头痛治疗新时代。

截至目前,全球已批准7款CGRP/CGRPR类偏头痛药物上市,包括前文提到的4款CGRP/CGRPR单抗以及3款小分子CGRP受体拮抗剂。

全球批准的CGRP类偏头痛药物

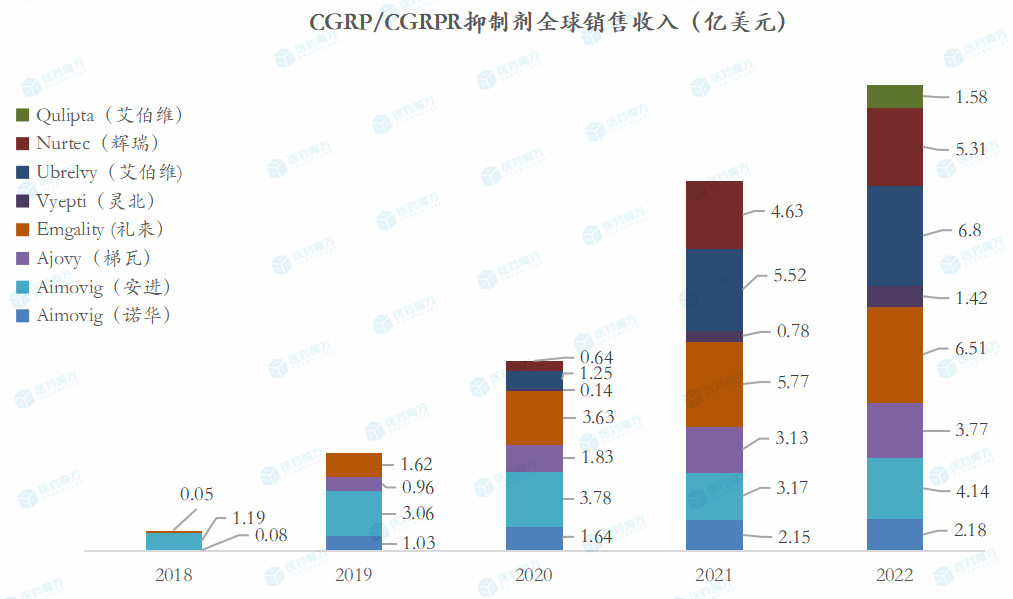

数据来源:企业财报

从2022年全球销售额来看,CGRP/CGRPR拮抗剂整体增速较2021年放缓,不过仍以26%的速度稳步攀升至31.71亿美元。此前有分析师预测,偏头痛市场规模在2027年有望超过110亿美元;仅CGRP/CGRPR类靶向药物便可达65亿美元,随着相关药物适应症的推广以及新产品的入局,其销售额有望突破预测值。

数据来源:企业财报

具体产品而言,艾伯维的Ubrelvy、礼来的Emgality、安进/诺华的Aimovig以及辉瑞的Nurtec占据主要市场份额,合计收入24.94亿美元,占比高达78.7%。

安进/诺华合作开发的Aimovig是首个上市的抗CGRP受体单抗药物,用来预防偏头痛发作,先发优势为其带来了一波销售收入。随着多款新产品相继上市,Aimovig的增速逐渐放缓,并被后来者赶超。

不同于单抗,艾伯维的Ubrelvy是首个上市的口服小分子,用于急性偏头痛发作的治疗。上市以来,Ubrelvy销售额迅速攀升,如今已成为表现最好的CGRP类药物之一。除此以外,艾伯维另一款用于预防偏头痛的同类药物Qulipta也已商业化,上市一年多就实现了1.58亿美元收入。从两个产品互补适应症的巧妙布局来看,就足以彰显艾伯维主导偏头痛市场的决心。

MNC药企的争相入局也体现出偏头痛领域的市场潜力。辉瑞116亿美元收购Biohaven获得的Nurtec是一款备受关注的小分子CGRP受体拮抗剂,剂型为速效口崩片,服药时不需要喝水,不仅可以治疗偏头痛急性发作,还可预防其发生,因此在剂型和适应症方面均具有较高的性价比。该药上市第二年销售额便从0.64亿美元飙升到4.63亿美元,增势强劲。此外,辉瑞的另一款鼻喷剂型小分子CGRP受体拮抗剂zavegepant也将在2023年迎来监管审批。这两款具有竞争力的产品组合也有望为辉瑞带来更高的市场份额。

结语

新药开发从来没有捷径。从CGRP靶点研发历程来看,新产品的问世难免经历不同程度的困局,从最初的靶点发现、机制的深入研究、药物的设计再推进临床到上市,整个过程充满了不确定性。幸运的是,科研人员在逆境中不断调整方向,迭代更新,扭转局势,最终以扎实的机制研究以及成熟的转化医学推出具有创新意义的产品,惠及广大偏头痛患者。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。