跨国药企2023年中国业绩出炉!回归增长的背后,巨头做对了什么?

来源:医药魔方 2024-02-12 11:06

在2023年,制药巨头的中国业绩均取得增长,但除默沙东外,多数玩家的增长势头已没有那么迅猛。

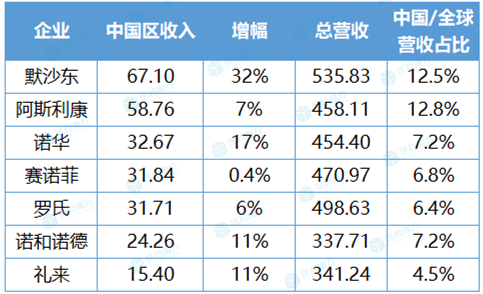

2023年,中国医药市场可谓风云变幻。MNC也深刻感受到了这种激变,纷纷改写手中的剧本,各自以更灵活的策略、更开放的姿态适应着中国市场的规则。最终的业绩印证了这些动作变化的卓有成效,7家MNC的中国区收入清一色实现增长。默沙东更是以67.10亿美元的营收问鼎,还有诺华、诺和诺德与礼来均实现双位数增长。从占比上来看,阿斯利康仍是中国业绩占全球营收比重最高的MNC。

2023年7家MNC中国区营收及占比(亿美元)

注:1)默沙东和罗氏的营收只包含制药业务;2)2023年平均汇率:1欧元=1.0935美元,1瑞士法郎=1.1177美元,1丹麦克朗=0.1454美元;3)增幅按固定汇率(CER)计算

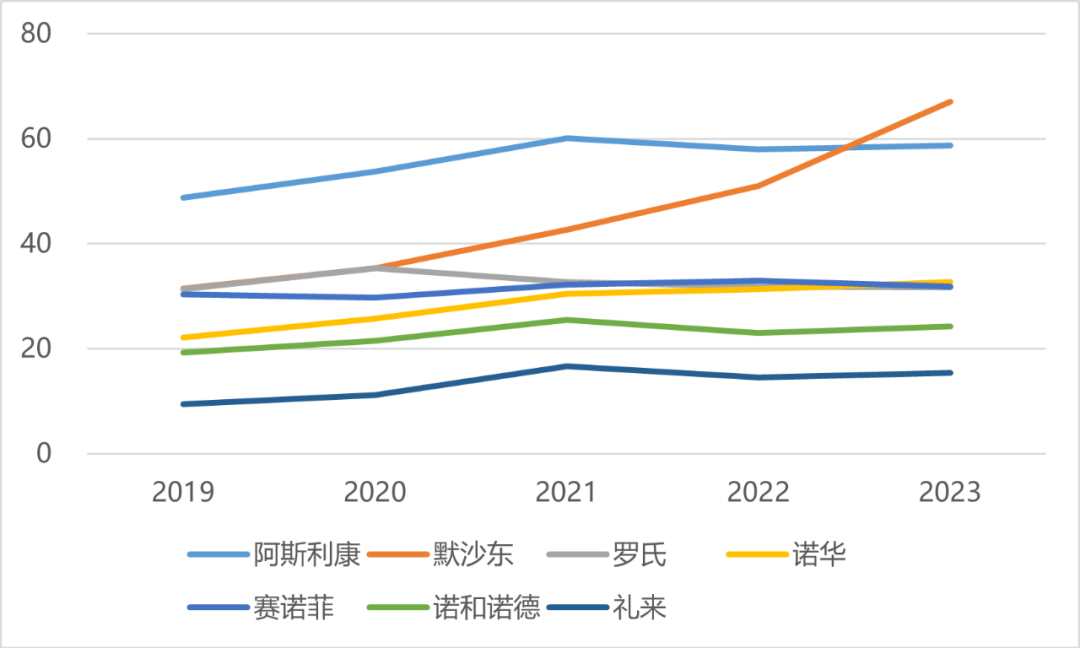

把时间线拉长来看,一个不争的事实正在浮出水面——尽管上述制药巨头的中国业绩在2023年均取得增长,但除默沙东外,多数玩家的增长势头已没有那么迅猛。

2019-2023年7家MNC中国区营收(亿美元)

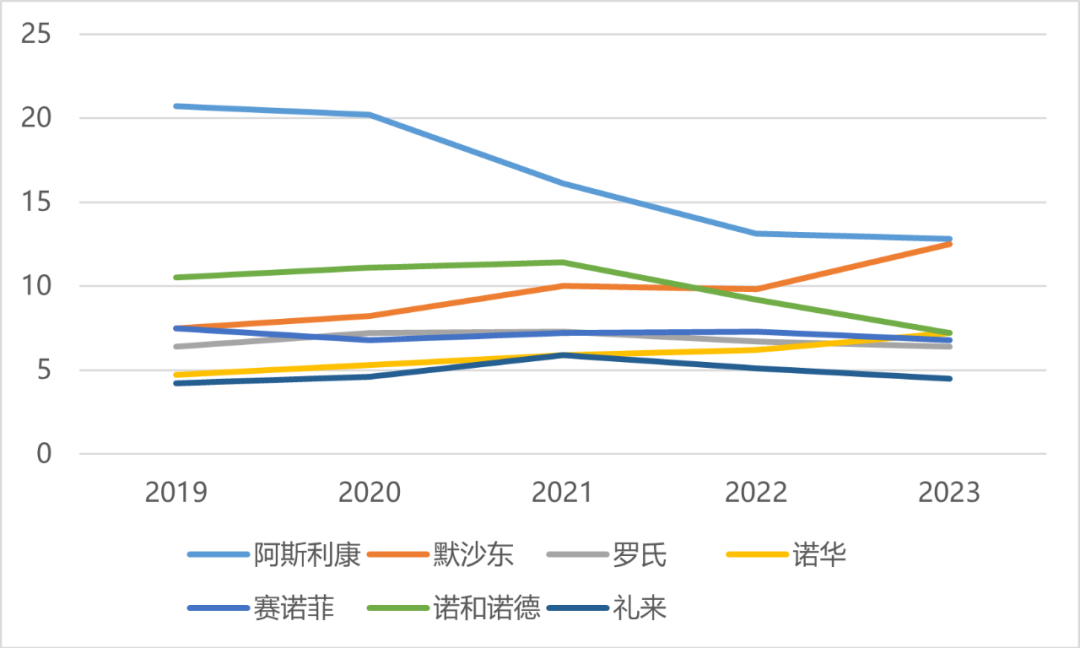

过去5年,阿斯利康中国区业绩对于其全球营收的加成也在减弱,诺和诺德亦是如此;默沙东中国业绩占比呈现上升趋势,其他MNC中国区收入占比趋稳,维持在5-10%。

2019-2023年7家MNC中国区营收占比(%)

这背后相对应的是,面对行业的起伏变化,制药巨头们也要不断调整其在中国的发展模式,找出更适合自己、更适应本土市场的路径,组织架构和业务线也因此产生了不同程度的变动,而整合重构注定需要经历阵痛期。

与此同时,随着中国创新生态系统的迭代进化,跨国药企对于中国区的定位也在改变。在它们眼中,中国已不止是一个关键的消费市场,也逐渐成为重要的创新策源地。一方面,巨擘们一步步深化全球同步研发策略,力争新药“零时差”落地中国,甚至是中国首发;另一方面,通过BD、股权投资甚至全资收购等形式,它们不断吸纳中国创新,进而赋能全球创新。

产品是立身之本

默沙东交出的成绩单格外闪亮。其制药业务收入535.83亿美元,中国区贡献67.1亿美元,占据12.5%的份额,同比增长32%,当仁不让成为2023年中国业绩表现最好的跨国药企。

默沙东能获此殊荣,离不开HPV疫苗Gardasil/Gardail9这一王炸产品的助力。Gardasil/Gardail9产品的全球销售额已达88.86亿美元,增速也居高不下,达29%。默沙东提及这尤其得益于中国地区强劲的需求。

根据医药魔方数据库,国内获批上市的HPV疫苗共5款,分别为默沙东的Gardasil(4价,2014)和Gardail9(9价,2018),GSK的Cervarix(2价,2016),万泰生物的馨可宁(2价,2019)和泽润生物的沃泽惠(2价,2022)。

Gardail9从16-26岁扩龄至9-45岁后,已有国内疫苗企业感受到默沙东的威压。近期,万泰生物发布了一则2023年业绩预减公告,表示受9价宫颈癌疫苗扩龄影响等因素影响,其2价宫颈癌疫苗收入同比下降约42亿元。

Gardail9还在2024年1月获得中国国家药品监督管理局(NMPA)批准,新增9-14岁女性二剂次接种程序。默沙东的Gardail9在国内主要公立医院的接种费用为1331元/针。与3针相比,2针接种对受众来说无疑是个更经济便捷的选择,降低了其接种成本,也有利于默沙东加快抢占国内HPV疫苗市场。

默沙东掌门人Robert M. Davis表示,中国HPV疫苗市场很大,估计目前符合接种条件的城市女性还有约1.2-1.3亿。再加上本土竞争者大都是进入末线城市,目标人群与其不同,因此他认为未来Gardasil/Gardail9仍将在中国市场取得长期增长。不过,一个不容忽视的变量是,多款国产9价HPV疫苗已进入III期临床阶段,或将在明后年加入市场争夺战。

虽然阿斯利康在业绩比拼上输给了默沙东,但它仍是中国业绩占全球营收比重最高的MNC,而且阿斯利康2023年在华获批的新药数量也是最多的,共有Enhertu(德曲妥珠单抗)、Calquence(阿可替尼)、Koselugo(司美替尼)和Xigduo XR(达格列净二甲双胍片)和Beyfortus(尼塞韦单抗)5款新药获NMPA批准上市。

Enhertu是ADC赛道的高山灯塔,也是乳腺癌领域的颠覆者。阿斯利康对其寄予厚望。2023年,Enhertu接连在中国斩获HER2阳性晚期乳腺癌二线治疗和HER2低表达晚期乳腺癌两大适应症。阿斯利康在财报中表示,在获批这两个适应症后,Enhertu在中国的需求实现了强劲增长。全球范围,Enhertu一路高歌猛进,年度销售额翻番达3438亿日元(约24.56亿美元)。

聚焦中国,诺华已立下清晰的目标——做到市场TOP3。最新的布局策略中,诺华已将中国拔高到与美国、德国和日本同等级别的优先发展地区。之所以作出这一决策,自然是因为持续增长的业绩,诺华中国区营收从2019年的22.14亿美元大增至2023年的32.67亿美元,占全球营收的比重也从4.7%提升为7.2%。

诺华的门面担当Entresto(沙库巴曲缬沙坦钠)在全球取得销量突破,年度销售额超60亿美元。在中国,诺华也开拓了Entresto的一方市场,2023年其增量主要受益于心力衰竭和高血压领域渗透率提高。值得注意的是,Entresto在中国的核心专利将于2026年到期。方生和/复星的沙库巴曲缬沙坦钠片已通过创新晶型突破原研专利壁垒成功进入市场。

后起之秀Leqvio(英克司兰)正在加强进攻力度,稳固诺华心血管领域的地位。这款降脂siRNA新药已在包括中国(2023年8月)在内的94个国家获得批准,全球销售额较去年大涨217%至3.55亿美元。诺华在年报中透露,Leqvio在中国自费市场实现了早期稳健增长。

赛诺菲的中国业绩在2023Q4同比增长19%至6.44亿欧元,全年收入29.12亿欧元(约31.84亿美元)。Q4中国区的强劲增长,Dupixent(度普利尤单抗)功不可没。事实上,它不仅是赛诺菲最有力的业绩支柱,全球大卖107.15亿欧元(约117.17亿美元),也是它进击“免疫巨头”王座的底气所在。

在中国,Dupixent已覆盖6个月及以上婴幼儿到成人全人群的中重度特应性皮炎、成人中重度结节性痒疹、12岁及以上青少年和成人哮喘等多个适应症。突破还在继续,赛诺菲已向NPMA递交了Dupixent用于慢性阻塞性肺病(COPD)的新适应症上市申请。

罗氏在中国构筑的产品线主打多元化,Polivy(维泊妥珠单抗)、Tecentriq(阿替利珠单抗)、Perjeta(帕妥珠单抗)、Kadcyla(恩美曲妥珠单抗)和Evrysdi(利司扑兰)从激烈的市场竞争中杀出一条生路,2023年在中国的销售额均取得增长。流感高发期下,Tamiflu(奥司他韦)和Xofluza(玛巴洛沙韦)实现大卖。

深耕中国的故事里,罗氏一直在源源不断地输出创新成果。2023年11月,格菲妥单抗(Columvi)在华获批,开启中国淋巴瘤双抗治疗新纪元;12月,罗氏又迎来了法瑞西单抗(Vabysmo)的获批,为中国千万眼底病患者带来首个双通路治疗药物。

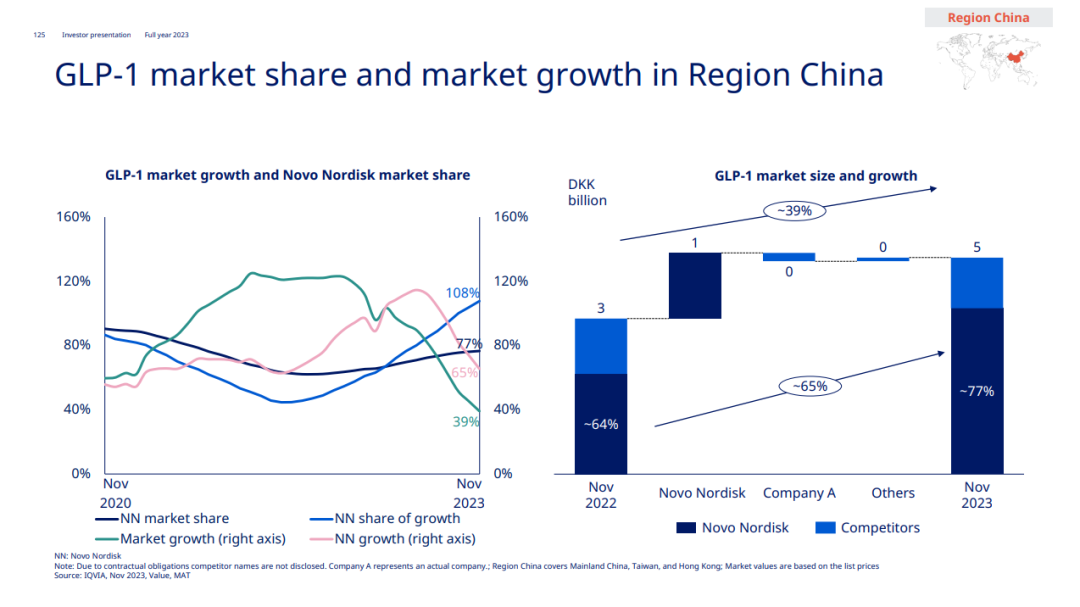

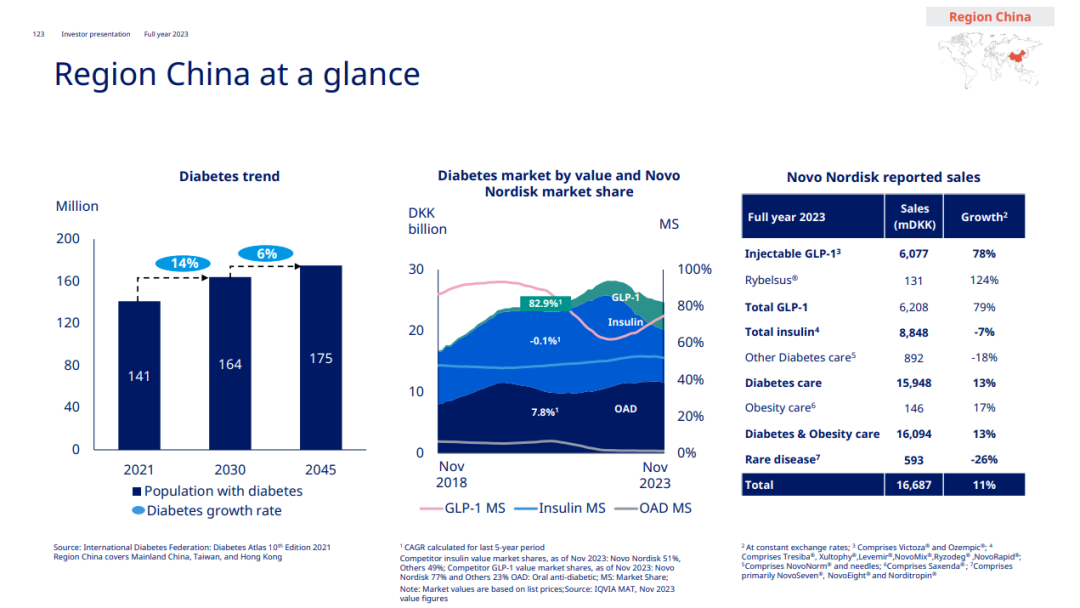

诺和诺德的司美格鲁肽充分诠释了大单品有多能打。司美格鲁肽皮下注射制剂(Ozempic,诺和泰)在中国的销售额已达48.21亿丹麦克朗(1丹麦克朗= 1.0246元人民币,约49.40亿元人民币)。在中国上市还未满两年,Ozempic展现出的市场竞争力令人惊叹,对同类产品形成碾压性优势。

在Ozempic的加成下,诺和诺德的GLP-1产品在中国的营收同比增长79%至62.08亿丹麦克朗(约63.61亿元人民币),吞食中国GLP-1市场77%的份额。从这个数据也可反推,截至2023年11月,国内GLP-1市场规模总体已超80亿元。

因带量采购,诺和诺德的胰岛素类产品国内销售额下滑,为88.48亿丹麦克朗(约90.66亿元人民币),不过还是占据了40%的市场份额。整体上,糖尿病业务在中国总共收入159.48亿丹麦克朗(约63.61亿元人民币),占中国糖尿病市场32%的份额。

近期,诺和诺德在中国的产品阵容再添一员大将。司美格鲁肽片(Rybelsus,诺和忻)已获批上市。作为唯一一款口服的GLP-1产品,Rybelsus或将驱动诺和诺德的中国区业绩进一步跃升。

礼来亦不甘示弱,替尔泊肽如今的放量速度远超同期的司美格鲁肽。2023年,也就是替尔泊肽上市的第2年,其全球销售额便达51.63亿美元。手握这么一款重量级产品,礼来也希望将其打入潜力无限的中国市场,其用于降糖和减重的适应症已获NMPA受理。

大热的脱发和阿尔茨海默病(AD)领域,礼来作了诸般谋划,早早卡住身位。巴瑞替尼是国内首个且唯一用于系统性治疗重度斑秃的创新靶向药物;AD新药donanemab已于2023年10月在华申报上市,下一代N3pG淀粉样蛋白抗体remternetug治疗AD也获得了NMPA授予的突破性疗法认定,未来可期。

变革重塑未来

随着中国创新生态系统的迭代进化,越来越多的制药巨头的视线被崛起的本土创新所吸引,它们不约而同来淘金。而且,相比确定性更高的后期资产,这些巨头现阶段似乎更偏爱押注早期创新。

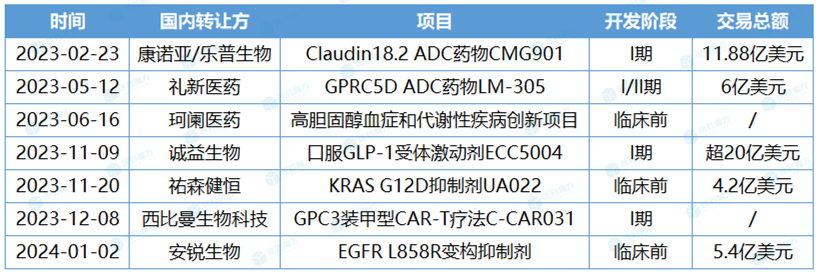

阿斯利康姿态开放,眼光独到,坚定看好本土创新力。过去一年,它先后押注了康诺亚/乐普生物的Claudin18.2 ADC药物CMG901、礼新医药的GPRC5D ADC药物LM-305、珂阑医药的高胆固醇血症和代谢性疾病创新项目、诚益生物的口服GLP-1受体激动剂ECC5004、祐森健恒的KRAS G12D抑制剂UA022、西比曼生物科技的新型GPC3装甲型CAR-T疗法C-CAR031和安锐生物的EGFR L858R变构抑制剂。这些合作项目有一个共性,几乎都处于临床前或I期临床阶段。

近一年阿斯利康引进的中国项目

其中,珂阑医药和西比曼生物科技还是阿斯利康中金医疗基金参投的企业,这支基金由阿斯利康与中金资本在2021年联合打造。通过产业基金投资的方式,阿斯利康希望给创新生态圈的合作伙伴带去更多的资源与机遇。

不止如此,阿斯利康还以12亿美元收购了亘喜生物。这笔开创性、历史性的交易开启了MNC完整并购中国Biotech的先河,不仅代表着阿斯利康在华发展策略的又一次重要探索,对其他MNC在华经营模式起到带头作用,也为中国Biotech打通了一条体面退出的新路径。

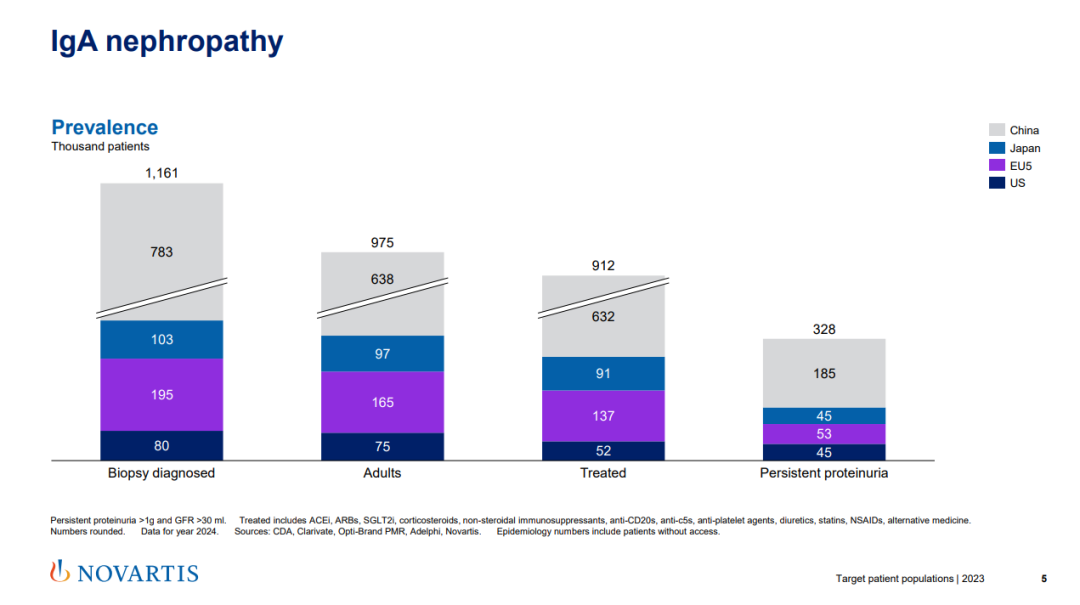

继阿斯利康之后,诺华也下场收购了一家中国Biotech——信瑞诺医药,该企业拥有atrasentan和zigakibart这2个针对免疫球蛋白A肾病(IgAN)创新药项目在中国和新加坡的独家权益。诺华收购信瑞诺的意图简单明了,即加强肾病领域的竞争力,此次交易也凸显了中国在全球肾科领域中的巨大市场潜力。

转身纯粹的创新药企业后,诺华重新明确了4大核心的布局领域,分别为心血管-肾脏-代谢、免疫学、神经科学和肿瘤学,突出了肾脏代谢领域的重要地位。而中国肾病患者群体广泛,尤其是IgAN患者很大程度上集中在中国,相信诺华必会瞄准中国肾病市场大展拳脚。

在前沿技术赛道,诺华也察觉了本土创新药企的潜能。凭借一笔总价值高达41.65亿美元的交易,诺华将舶望制药多款siRNA新药收入囊中,强势扩容其心血管领域管线。

诺华还以11.1亿美元获得传奇生物LB2102的全球权益,该DLL3 CAR-T疗法正在小细胞肺癌(SCLC)和肺神经内分泌肿瘤患者中开展I期研究。

CAR-T赛道,诺华是当之无愧的先驱者。它在2017年便上市了全球首款CAR-T疗法Kymriah,但首个的光环并没有为其带来可观的销售增量。2023年,Kymriah的销售额下滑至5亿美元左右。如果LB2102成功开发了SCLC的差异化适应症,那么诺华此举无疑抓住了一款潜在的重磅炸弹。

罗氏与中国药企的“牵手”次数也不少。2023年5月,罗氏以7000万美元预付款,6.1亿美元里程碑金额和一定比例的销售分成的价格,拿到了赞荣医药口服小分子HER2抑制剂ZN-A-1041的全球权益,目前处于I期临床阶段。

虽然罗氏已经拥有多款HER2单抗和ADC的产品组合,但Enhertu的存在已经动摇了其在乳腺癌领域的霸主地位,而该小分子的补充或可为HER2阳性乳腺癌患者,特别是脑转移患者,带来新的治疗方案。

2024年1月,罗氏又与宜联生物就一款临床前c-MET ADC药物YL211达成超10亿美元的合作。事实上,除了上述提及的阿斯利康、罗氏,GSK、BMS、默克和默沙东等MNC均有入手国产ADC。

一方面,MNC迫切寻找高价值的创新,为下一轮业绩增长早做打算;另一方面,行业周期的大背景下,它们也面临着前所未有的压力,降本增效也成为其统一的关键词。中国区的变革不时发生,不少MNC将部分产品线的商业化推广委托本土合作伙伴,组织架构重组也屡见不鲜。

默沙东能问鼎今年的中国区业绩TOP1,背后也有智飞生物的一份功劳在。自2011年起,默沙东就将疫苗产品的市场推广交与智飞生物负责。2023年1月,双方就HPV疫苗、五价轮状病毒疫苗等5款疫苗产品续签合作。

之后,GSK和辉瑞也意识到,将疫苗交给本土企业代理似乎是个更高效的选择,分别敲定了智飞生物和科园信海为合作伙伴。毕竟,在中国疫苗销售需要通过一系列的渠道分销才能到达终端用户,对企业的下沉销售能力要求较高。

处在变化之中的还有赛诺菲。2023年9月,赛诺菲更新中国区组织架构,直接设立赛诺菲大中华区总裁、中国研发负责人、中国制造与供应链负责人三个新的全球管理职位。这些人事变动释放出的信号很明显,中国市场在赛诺菲的全球版图中占据的地位已越来越重要。

10月,赛诺菲又在公司整体战略上作了大调整,进入“Play to Win”战略新篇章,具体举措包括启动战略成本计划,将大部分节省的资金重新分配给创新和增长动力。

在中国市场,赛诺菲也朝着这一大方向前进。12月,赛诺菲与上药控股宣布在重点疾病领域进行全渠道的合作,这是近年来医药产业工商之间规模最大、范围最广、程度最深的战略合作之一。有了上药在商业化上的助力,赛诺菲就可以把更多资源腾挪到创新开发上,这种市场模式灵活地平衡了“创新与效率”。

类似的,罗氏和诺华均与国药控股升级了合作,以加快产品的市场准入,深度拓展本土医疗健康生态圈。

频繁的人事变动和业务架构调整也在MNC涌动着。诺华中国总裁已履新,张颖接力贝德年。礼来中国换帅的频率更高些,贝栎铭担任礼来中国总裁兼总经理一年多后又离任,继任者为Huzur Devletsah,她也是礼来中国首位女性掌门人。阿斯利康中国区成立中国生物制药业务,由林骁负责。辉瑞中国在裁撤疫苗线后,迎来肿瘤事业部总经理王玉……

总结

2023年度的MNC中国业绩比拼虽落下帷幕,但新一轮竞赛又拉开帷幕,或许明年的排名又是另一番景象。风云变幻,竞争永不止息。唯一可以肯定的一点是,在不停的洗牌与变革之中,MNC与中国市场的融合已越来越深,逐渐密不可分。

版权声明 本网站所有注明“来源:生物谷”或“来源:bioon”的文字、图片和音视频资料,版权均属于生物谷网站所有。非经授权,任何媒体、网站或个人不得转载,否则将追究法律责任。取得书面授权转载时,须注明“来源:生物谷”。其它来源的文章系转载文章,本网所有转载文章系出于传递更多信息之目的,转载内容不代表本站立场。不希望被转载的媒体或个人可与我们联系,我们将立即进行删除处理。